Налоговые льготы для многодетных семей: от каких налогов освобождены, какие вычеты положены в 2024 году

Государство помогает многодетным семьям — на федеральном и региональном уровнях. Такие семьи могут получить налоговые льготы и вычеты. Почти во всех регионах налог за машину можно не платить, а при покупке квартиры возвращают до 520 тысяч. Эта статья о том, кто такие многодетные семьи, как им оформить льготы и подать на вычеты.

Оглавление

- Какую семью закон считает многодетной

- От каких налогов освобождены многодетные

- Как получить льготу

- Какие вычеты могут получить многодетные

- Как получить вычет самостоятельно

- Как получить через работодателя

- В какие сроки многодетные платят налоги

- Начисляются ли пени

- Как вовремя получать уведомления о задолженности

Проверка налогов по

Нажимая «Проверить налоги», вы даете на обработку персональных данных на условиях и принимаете

Какую семью закон считает многодетной

Число детей. Статус многодетной устанавливает региональная власть, а не федеральная. Это значит, что чиновники каждого отдельного края или области сами решают, сколько детей должно появиться у родителей, чтобы семья получила такой статус. Почти всегда многодетная семья — та, в которой три или более детей. Так, например, в Петербурге и Самаре.

Как получить статус. Родители могут получить удостоверение многодетной семьи в МФЦ или местном управлении соцзащиты. Для этого вместе с заявлением отнесите в одно из ведомств документы:

- копию паспорта;

- копии свидетельств о рождении детей;

- справку с места жительства о совместном проживании с детьми. Документ выдадут в УК вашего дома или бухгалтерии ТСЖ.

Жители Москвы могут подать документы через сайт Mos.ru.

Удостоверение будет готово в Москве — через сутки, в других городах — через 10 рабочих дней или позднее.

Если хотя бы один ребенок поступил на гособеспечение, например, стал курсантом суворовского училища, статус многодетной семья потеряет. В подобных заведениях ребенку все необходимое дает государство.

От каких налогов многодетные семьи освобождены

Транспортный — зависит от региона. Наличие, величину и особенности льготы устанавливает правительство региона. Этот налог могут не платить многодетные семьи всех регионов, кроме Татарстана и Башкортостана. Где-то скидка по налогу частичная: в Нижнем Новгороде налог за легковушку все же нужно уплатить, но со скидкой в 50%, зато за микроавтобус скидка 100%.

Подробнее о транспортном налоге для многодетных читайте в другой нашей статье.

Земельный — частично. Льгота действует только на 6 соток. За остальную площадь придется налог уплатить. Например, если площадь участка 830 кв. м, скидку дают за 600 кв. м, а за 230 кв. м платить придется.

На жилье — частично. До 2019 года величина вычета была стандартная для всех — для многодетных льгот не было. Владельцы квартир или частных домов могли уменьшить налоговую базу:

- на 20 кв. м, если в собственности квартира;

- на 50 кв. м, если — частный дом.

В апреле 2019 года президент подписал федеральный закон, который дает дополнительную скидку многодетным в виде квадратных метров:

- 5 метров за каждого ребенка, если квартира;

- 7 метров, если дом.

Как получить льготу

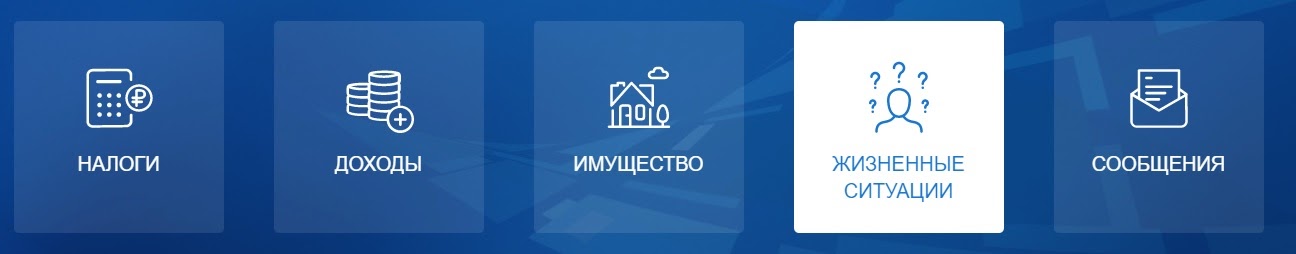

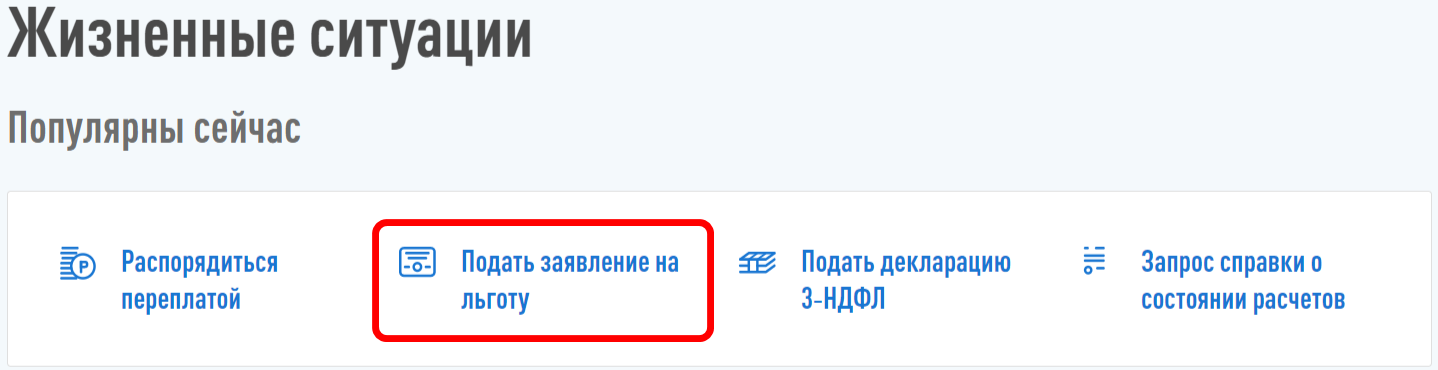

Онлайн. В кабинете плательщика зайдите в раздел «Жизненные ситуации».

Далее нажмите «Подать заявление на льготу».

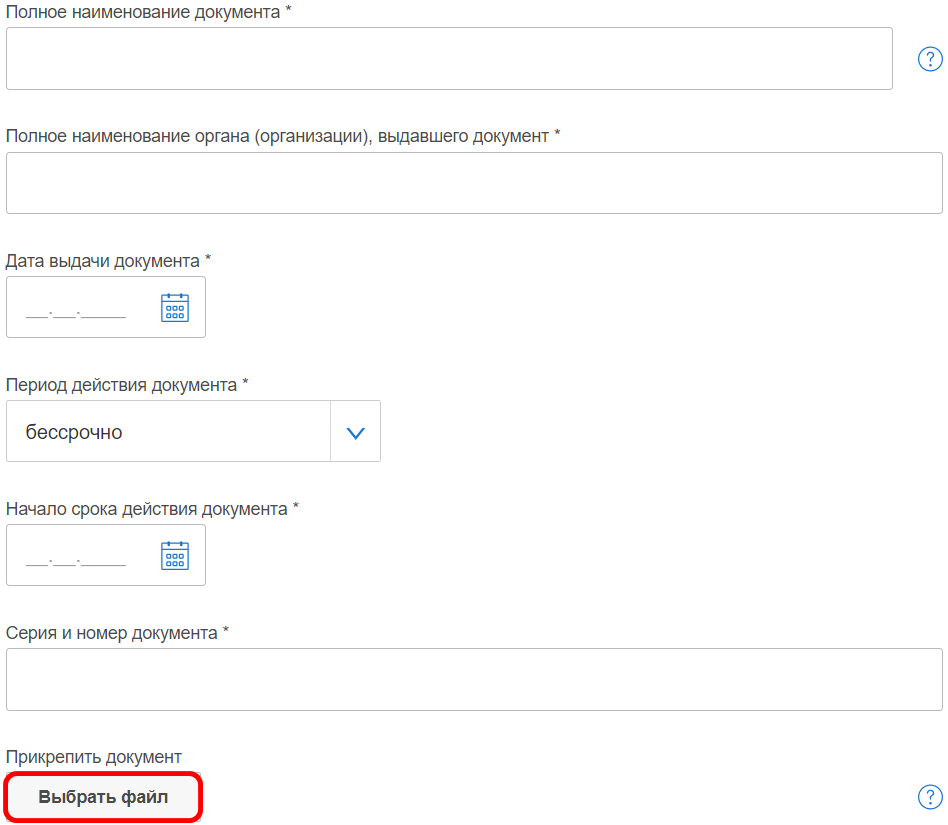

После этого выберите объект налогообложения, на который хотите оформить льготу: дачный участок, машина или квартира. После заполните поля и прикрепите документы.

Прикрепить необходимо заполненное заявление на получение льготы и скан удостоверения многодетной семьи.

Лично. Если удобнее подать заявление другими способами, заполните форму самостоятельно и вместе с копией удостоверения многодетной семьи направьте в ФНС:

- заказным письмом,

- посетив районный отдел,

- через МФЦ.

Ответ дадут в течение месяца.

Процесс подачи примерно одинаков для всех налогов — посмотрите подробные примеры о налоговых льготах для многодетных.

Какие налоговые вычеты могут получить многодетные

Налоговый возврат — это способ сэкономить на отчислениях в ФНС или возвратить часть уже уплаченных.

Если родители работают и платят налоги на заработок, они могут получить как минимум три вида вычетов:

- стандартный — фиксированная сумма. Положен по факту рождения детей;

- социальный — за учебу и лечение. Есть ограничение по суммам к вычету;

- имущественный — за квартиру, дом или землю. Максимальная сумма, которую может получить плательщик, тоже ограничена.

Стандартный вычет для многодетных ФНС дает по следующей схеме:

- 1 400 рублей за первого и второго ребенка в месяц;

- 3 000 рублей за третьего и последующих.

Такой вычет плательщик сможет получать, пока его годовой доход в совокупности не достигнет 350 000 рублей.

Например, гражданин Петренко получает в месяц оклад 45 000 рублей. Лимит в 350 000 рублей закончится через семь месяцев. Значит, на протяжении семи месяцев Петренко будет получать вычет. Сейчас посчитаем, сколько он получит как отец троих детей.

За первых двух он получит 364 рубля:

1 400 рублей × 13% × 2 = 364 рубля

За третьего получит 390 рублей:

3 000 рублей × 13% = 390 рублей

За троих получается 754 рубля в месяц. За семь месяцев получится 5 278 рублей.

Социальный вычет — за обучение или лечение. Максимальная сумма, которую можно вернуть — 15 600 рублей. Подавать на возврат в ФНС можно каждый год. С учебой есть нюанс: нельзя оформить возврат, если за учебу ребенка родители платили из материнского капитала, ведь деньги дало государство. С возвратом за лечение тоже есть особенность: если плательщик потратил деньги на лечение, которое входит в список дорогостоящих, подать на вычет можно всю сумму.

Имущественный — за покупку жилья. На этот вычет можно подать только раз в жизни. Если квартиру покупал гражданин вне брака, можно получить до 260 000 рублей. Супруги могут вернуть до 520 000 рублей. Все законы, расчеты и подробные примеры есть в нашей статье про вычеты.

Как получить вычет самостоятельно

Соберите бумаги на возврат и направьте их вместе с декларацией в налоговую — через три-четыре месяца всю сумму зачислят на счет.

Подать документы на вычет можно тремя способами:

- через кабинет на сайте налоговой — самый удобный;

- подать в районное отделение ФНС;

- заказным письмом.

Вне зависимости от варианта, необходимо собрать документы, они различаются для разных видов вычетов.

Стандартный вычет. Потребуются:

- справка о доходах 2-НДФЛ — возьмите у бухгалтера с работы или скачайте в кабинете на сайте ФНС, в разделе «доходы»;

- копия паспорта;

- заполненная декларация 3-НДФЛ;

- копия свидетельства о браке.

В зависимости от категории плательщика приложите копию свидетельства из загса о том, что ребенок родился, справки из медико-социальной службы об инвалидности или военного билета.

За учебу. Нужны документы:

- заявление на возврат;

- копия лицензии на услуги по образованию;

- справка о том, что учеба проходила очно, если речь идет о вузе;

- копия договора между плательщиком и учреждением;

- оплаченные квитанции, чеки или их копии;

- копия документа удостоверяющего личность свидетельства о рождении, если это платный садик, или копия паспорта, если вуз;

- справка о доходах 2-НДФЛ;

- заполненная декларация 3-НДФЛ.

За лечение. Соберите:

- справку 2-НДФЛ;

- договор с медучреждением;

- справку об оплате из этого учреждения. Такую справку можно получить в регистратуре или бухгалтерии клиники. Предъявите паспорт, ИНН, договор и чеки;

- копию лицензии клиники.

Если платили за дополнительное медицинское страхование, в списке документов, кроме декларации 3-НДФЛ, будут чеки, договор со страховой компанией и копия их лицензии на услуги. Если по теме вычетов остались вопросы — читайте нашу статью.

За покупку квартиры. Список документов такой:

- заявление на возврат — направьте его через личный кабинет налоговой;

- справку из Росреестра о регистрации права собственности;

- копию договора долевого участия или купли-продажи;

- копию паспорта;

- акт о приемке квартиры;

- если квартиру приобрели в ипотеку — кредитный договор, график с выплатами и справку из банка по выплаченным процентам.

Как получить вычет через работодателя

Вычет за лечение можно оформить только самостоятельно. Стандартный вычет, а также вычет за обучение и квартиру проще всего получить через работодателя. Тогда деньги налоговая будет возвращать частями в виде ежемесячной прибавки к зарплате.

Стандартный вычет. Если планируете получить вычеты на ребенка, достаточно сообщить о своем желании в бухгалтерию и отдать копии свидетельств о рождении детей.

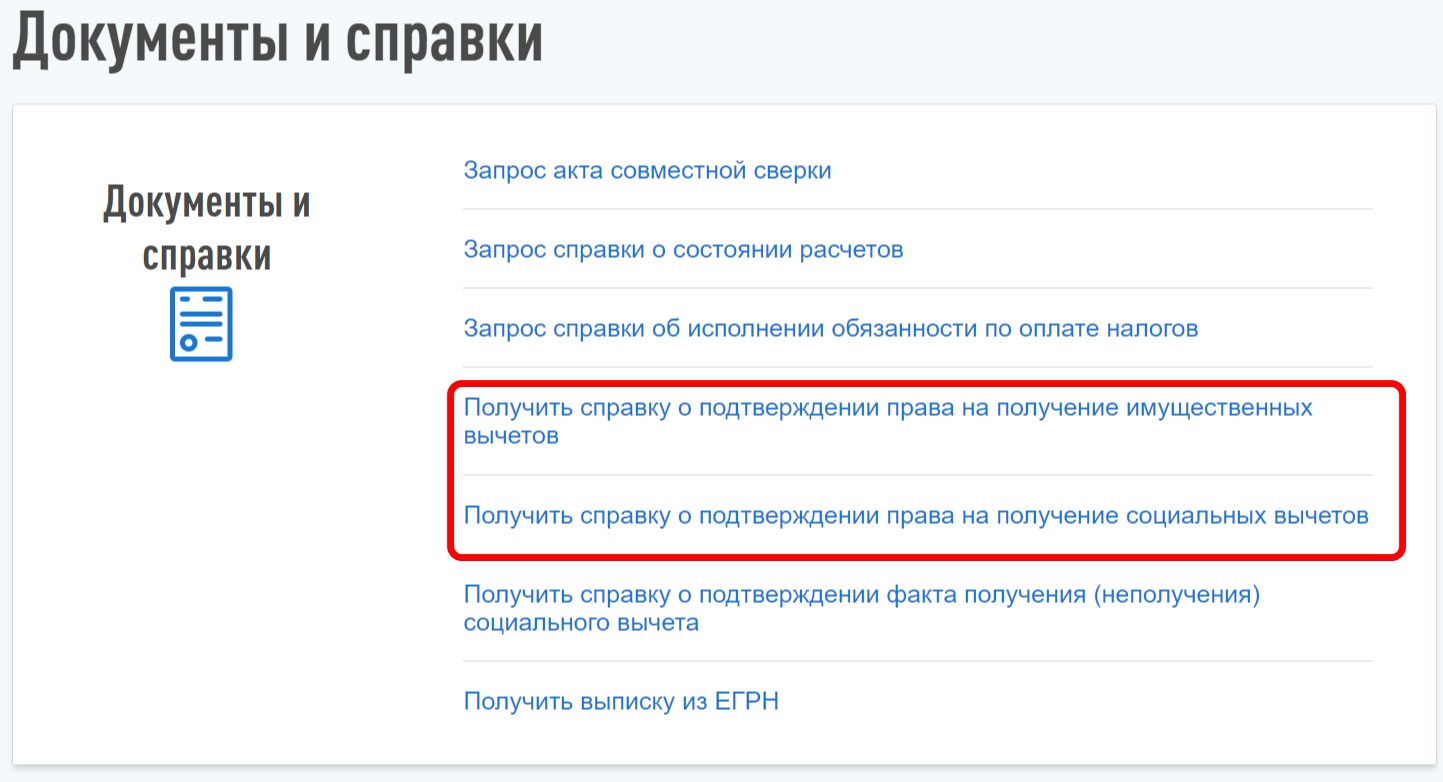

За учебу и покупку квартиры. Зайдите на главную страницу кабинета и выберите раздел «Жизненные ситуации», а затем в «Запросить справку и другие документы». Там нажмите на нужную строку.

Заполните форму и прикрепите документы из списка выше. После этого запросите справку о том, что у вас есть право на вычет.

Налоговики отправят ее в течение месяца. Отдайте документ бухгалтеру с работы, он все сделает за вас. Когда все будет готово, вы будете получать прибавку к зарплате.

В какие сроки многодетным необходимо оплатить налоги

Налоги на машину, землю и квартиру необходимо уплатить до 1 декабря. Если эта дата выпадает на выходной день, крайний срок сдвигается на ближайший рабочий день.

Начисляются ли пени за несвоевременную уплату налогов многодетными

Перед налоговой все должники равны — многодетные, инвалиды, с высоким доходом или низким. Если до 1 декабря налоговики не увидят оплату, автоматически начнут начисляться пени. За каждый день просрочки пени начисляют по формуле:

Сумма налога × 1/300 ставки Центробанка

Посчитаем реальную сумму долга за три месяца. Для примера возьмем семью, которая владеет «Шкодой Кодиак» в Нижнем Новгороде. Мощность авто — 180 л. с. В Нижнем Новгороде безо всяких льгот за такую машину в год придется заплатить налог 9 000 рублей. Но в регионе многодетным действует скидка — 50%. Итого 4 500 рублей автоналогов в год. Ставка ЦБ на январь 2024 года — 16%. Прикинем пени за три месяца:

4 500 × 8,5/300 × 90 = 114,75 рубля.

Бывает, что плательщик ошибся в расчете налога и заплатил меньше. Пени тогда все равно будут начисляться, но уже на остаток. Если сумма долга достигнет 3000 рублей, долг спишут с банковского счета по решению суда.

Как вовремя получать уведомления о налоговой задолженности

Бывает, что во время налоговой кампании сотрудники службы не успевают отправить письмо с налоговым уведомлением или оно теряется на почте. Если письмо не получено, это не значит, что налог уплачивать не нужно. ФНС за налоги всегда спросит.

Чтобы не оказаться в ситуации, когда уже начислили пени и грозятся снять деньги со счета, подпишитесь на уведомления «Автоналогов».

Запомнить

- Статус многодетной получает семья с тремя детьми или больше.

- Налоговые вычеты многодетная семья может получить, если родители платят в казну налог на зарплату. За лечение, учебу или квартиру возврат получить можно.

- Вычет можно оформить самостоятельно или через бухгалтера на работе.

- В большинстве регионов многодетная семья освобождена полностью от уплаты транспортного налога. Также есть скидки по налогу на недвижимость и земельному.

- Чтобы получить льготу, обратитесь в местное отделение ФНС или отправьте заявку через сайт службы.

- Если опоздать с налогом или вовсе его не платить, налоговики начислят пени. Когда сумма долга достигнет 3000 рублей, деньги по суду снимут со счета должника.

- Чтобы не было проблем с пенями и не полученными сообщениями от налоговой, подпишитесь на уведомления «Автоналогов».

Мы используем Cookies

Оставаясь на нашем сайте, вы соглашаетесь с политикой обработки данных.