Как начисляются пени за несвоевременную уплату налогов

Если гражданин не уплатит имущественные налоги до 1 декабря, ФНС начнет начислять пени. Каждый день сумма увеличивается. Эта статья о том, как начисляются пени, как проверить и оспорить сумму долга и что будет, если не платить.

Проверка налогов по

Нажимая «Проверить налоги», вы даете на обработку персональных данных на условиях и принимаете

Что такое пени по налогам

Пени для физических лиц — это деньги, которые должен перечислить в ФНС плательщик в случае неуплаты налога. Пени начисляются каждый день. Чем больше дней просрочки, тем больше придется платить пеней.

Как начисляются пени

Пени для всех имущественных налогов — транспортного, земельного и налога на недвижимость — начисляются по одной формуле:

Пени = сумма налога × количество дней просрочки × 1/300 ставки Центробанка

Отсчет дней просрочки считается от той даты, которая установлена в налоговом уведомлении. Имущественные налоги необходимо уплатить до 1 декабря.

Ставку ЦБ можно посмотреть на сайте ведомства. На январь 2024 года она равна 16%.

Как самостоятельно рассчитать пени по налогам

Уточните сумму налога. Обычно сумма есть в уведомлении от ФНС. Если по каким-то причинам уведомление не приходит, а срок уплаты близится, можно посчитать налог самостоятельно. Для этого воспользуйтесь калькулятором для расчета налога от ФНС. Подробнее о калькуляторе мы писали в другой нашей статье.

Учитывайте ставку ЦБ. Пеня считается как 1/300 от ставки Центробанка. Каждый день данные по ставке обновляются на сервере налоговой — если ставка изменится, ФНС автоматически пересчитает пени.

Посчитайте количество дней просрочки. Если дата уплаты налога 1 декабря, а сегодня 3 марта — сумму пеней необходимо умножить на количество дней просрочки — 93.

Посчитаем пени за неуплату транспортного налога. Для примера возьмём «Тойоту Рав 4» мощностью 149 л.с. Регион — Москва. Зная эти данные, можно рассчитать транспортный налог, а уже потом и пени. Величина отчислений в ФНС за машину зависит от мощности авто, региона регистрации, стоимости и количества месяцев владения в году. Калькулятор транспортного налога от ФНС насчитал 5 215 рублей за год владения.

Посчитаем пени за 93 дня неуплаты:

5 215 × (4,25% / 300) × 93 = 68,7 рубля

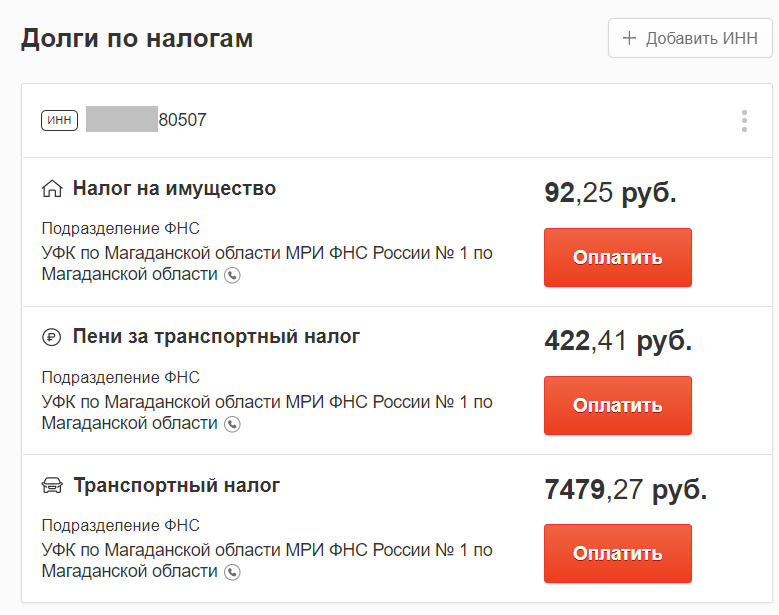

Как оплатить пени по налогам

На «Автоналогах». Заходите на сайт, вводите свой ИНН или паспортные данные и почту.

Если есть неуплаченные налоги и пени, система это покажет

Если есть неуплаченные налоги и пени, система это покажет

На сайте ФНС. На главной странице кабинета плательщика отобразится долг, если он есть. Если нет — это тоже будет видно на главной.

Долг по налогу видно в правом верхнем углу, рядом с вашим именем

Долг по налогу видно в правом верхнем углу, рядом с вашим именем

Чтобы прекратить начисление пеней, сначала уплатите налог. ФНС это увидит и перестает начислять штрафные рубли. После того как информация о долге пропадет — можно платить пени.

Как оспорить начисленные пени

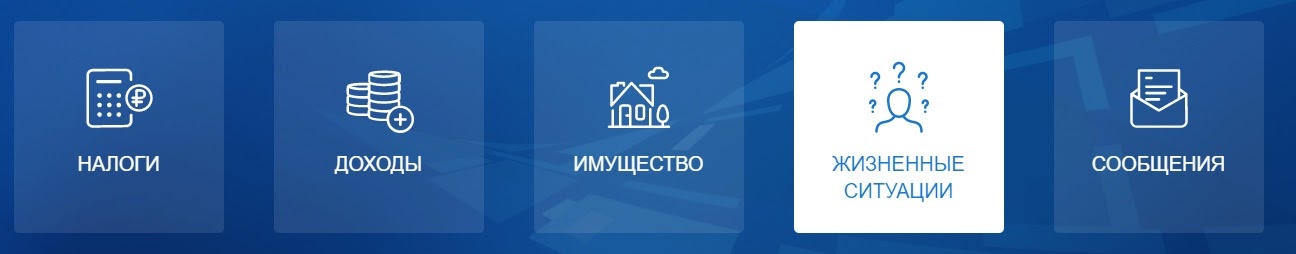

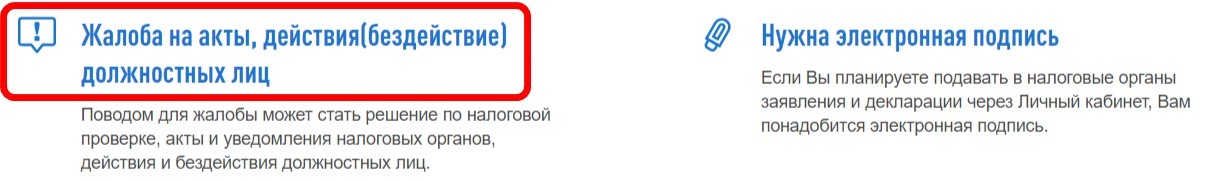

Бывает, что сотрудник или программа ФНС ошиблись с адресатом, суммой налога или пеней. Чтобы пожаловаться на ошибку, воспользуйтесь кабинетом плательщика на сайте налоговиков. Необходимо найти раздел «Жалобы».

В на главной странице кабинета выберите «Жизненные ситуации».

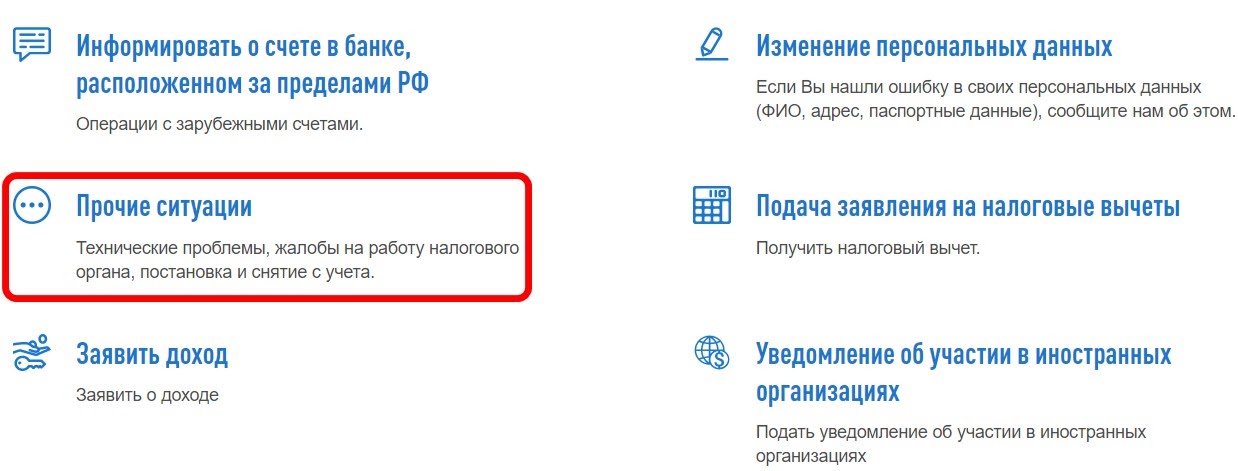

Переходите в раздел, в конце которого будет подраздел «Прочие ситуации».

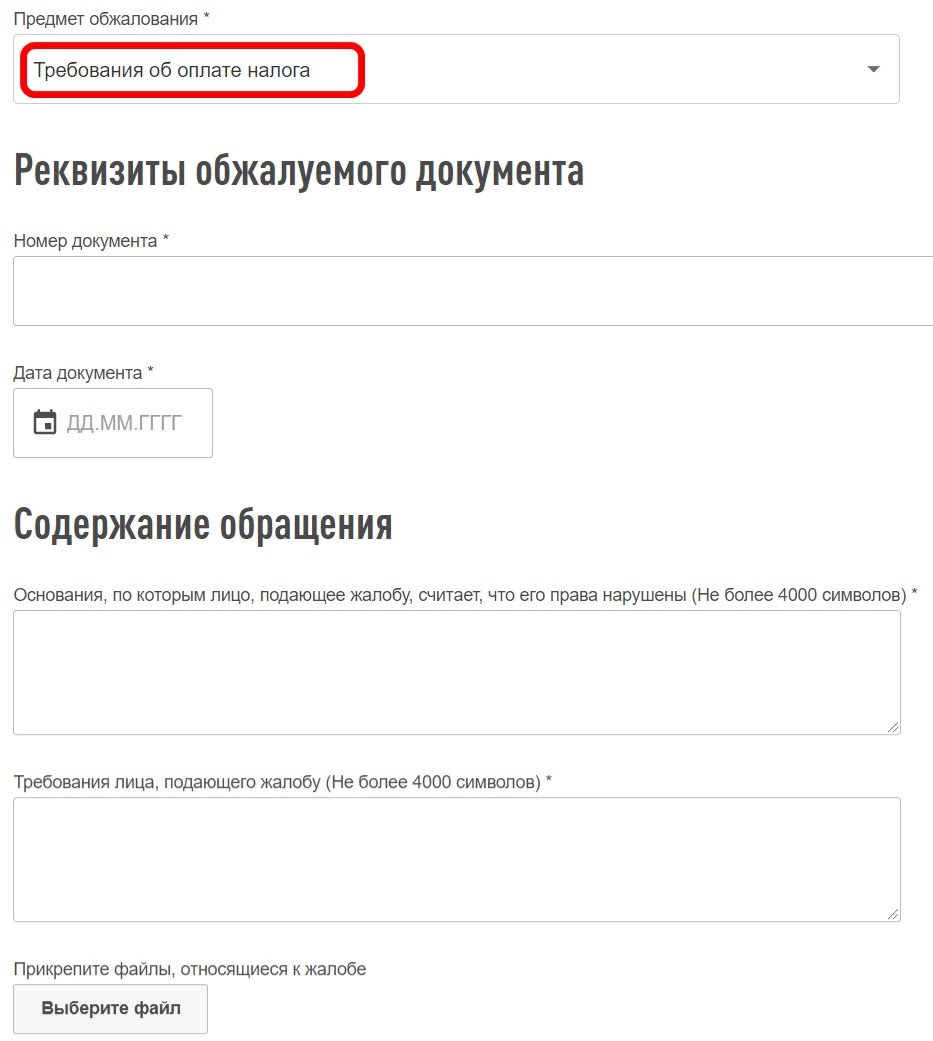

Там будет пункт «Жалоба на акты, действия(бездействие) должностных лиц». Заходите туда и заполните поля.

Укажите предмет — требование об оплате налога, номер и дату документа с ошибкой, обоснование и свою просьбу.

Решение налоговая примет в течение 15 дней.

Что будет, если начисленные пени не оспорить и не платить

Платить пени обязаны все, кого налоговая признала должниками.

Требование. Если сумма налогов и пеней достигнет 3000 рублей, налоговая не позднее трех месяцев со дня обнаружения долга направит должнику требование об оплате. Если долг не более 500 рублей, трехмесячный срок увеличивается до года. Требование необходимо исполнить в течение 8 дней с даты получения.

Суд. Если пройдет полгода, а неплательщик так и не погасит долг, налоговая направит в суд заявление о взыскании.

На суде у должника есть возможность доказать свою неплатежеспособность и попросить об отсрочке или рассрочке платежа. Рассрочку и отсрочку можно попросить на срок от года до трех. Причины, по которым суд может дать отсрочку или рассрочку:

- работодатель не выдает зарплату;

- стихийное бедствие;

- работы, за которые получает доход плательщик, имеют сезонный характер;

- на счетах недостаточно денег для уплаты;

- при уплате всех долгов есть риск стать банкротом. Физлица тоже могут получить такой статус.

Если гражданин не может рассчитаться с налоговой по первым двум причинам, пени не будут начислять. Отсрочку могут дать сразу по нескольким налогам и пеням по ним.

Чтобы получить отсрочку или рассрочку, должник должен вместе с заявлением принести в суд документы:

- справку из банка об остатках денег на них;

- список контрагентов, перед которыми у должника есть обязательства. Такое бывает если должник — самозанятый или работает по договору гражданско-правового характера;

- график погашения долга;

- сведения об имуществе.

Взыскание. Если гражданин не сможет доказать неплатежеспособность, суд в течение трех дней направит постановление приставам. Еще три дня у приставов есть на то, чтобы начать исполнительное производство. Но перед этим пристав направляет должнику уведомление со сроком добровольной уплаты долга — обычно это 5 дней. Если должник не рассчитается в срок — приставы начнут взыскивать средства в следующем порядке:

- со счетов в банке;

- наличные деньги;

- движимое и недвижимое имущество, кроме того, что используется в повседневном обращении. Например, посуда или одежда.

Запомнить

- Пени для физлиц налоговая начисляет, если плательщик вовремя не уплатил имущественные налоги: за землю, транспорт или недвижимость.

- Пени начисляют за каждый день просрочки — 1/300 ставки Центробанка за день, умноженная на сумму налога.

- Уплатить налог и пени можно на «Автоналогах» или на сайте ФНС.

- Чтобы пожаловаться на излишне начисленные пени, оформите жалобу на сайте ФНС, в личном кабинете.

- Если налог и пени не платить, налоговики направляют требования о взыскании в суд. Cуд передаст дело приставам, а те спишут деньги со счетов или арестуют имущество.

- Чтобы ничего не пропустить от налоговой, подпишитесь на уведомления «Автоналогов».

Мы используем Cookies

Оставаясь на нашем сайте, вы соглашаетесь с политикой обработки данных.