Рассчитать налог на авто — правильная формула в 2024 году и калькулятор

Чтобы рассчитать налог на автомобиль, нужно учесть мощность машины, ее стоимость и регион проживания владельца. В разных местах свои ставки и список льгот. Рассказываем, как рассчитать налог на машину самостоятельно или с помощью налогового калькулятора.

Проверка налогов по

Нажимая «Проверить налоги», вы даете на обработку персональных данных на условиях и принимаете

Как правильно рассчитать транспортный налог

Чтобы узнать сумму налога, понадобится информация:

- время владения в течение года,

- мощность,

- стоимость,

- год выпуска,

- регион регистрации.

Разберем подробнее каждый пункт.

Время владения. ФНС рассчитывает это время с точностью до половины месяца. Например, вы зарегистрировали машину 17 декабря 2021 года — за оставшиеся дни месяца налог уплачивать не придется. Считать налог ФНС начнет с 1 января 2022 года.

Мощность. Чем больше лошадиных сил по документам, тем больше придется платить. Посмотрите, какие ставки применяет налоговая в Москве:

| Количество л. с. | Стоимость за одну л. с., рублей |

|

| до 100 | 12 | |

| от 100 до 125 | 25 | |

| от 125 до 150 | 35 | |

| от 150 до 175 | 45 | |

| от 175 до 200 | 50 | |

| от 200 до 225 | 65 | |

| от 225 до 250 | 75 | |

| 250 и выше | 150 |

Стоимость. Минпромторг установил список машин, налог на которые умножается на увеличивающий коэффициент от 1,1 до 3. Эти авто стоят больше 3 миллионов рублей. Величина «множителя» зависит от рыночной цены, а также года выпуска машины:

- 1,1 — если машина стоит 3–5 млн рублей, и с момента выпуска не прошло больше 3 лет;

- 2 — машина стоит 5–10 млн, с выпуска прошло не больше 5 лет;

- 3 — машина стоит 10–15 млн, возраст авто не больше 10 лет, или от 15 млн и возраст не больше 20 лет.

Регион регистрации. Когда считают налог, не важно, где живет водитель, главное — где владелец зарегистрировал машину. В России есть города и области, где ставка за лошадиную силу меньше, чем в других. Например, в Магадане ставка для авто с паспортными характеристиками меньше 100 сил — 7 рублей, в Москве — 12 рублей.

Посчитаем налог за полгода владения для московской «Киа Рио» мощностью 123 л. с.:

25 рублей × 123 л. с. × 0,5 года = 1 538 рублей.

А вот расчет для пятилитрового «Рейндж Ровер Велар» за год владения:

150 рублей × 550 л.с × 2 = 165 000 рублей.

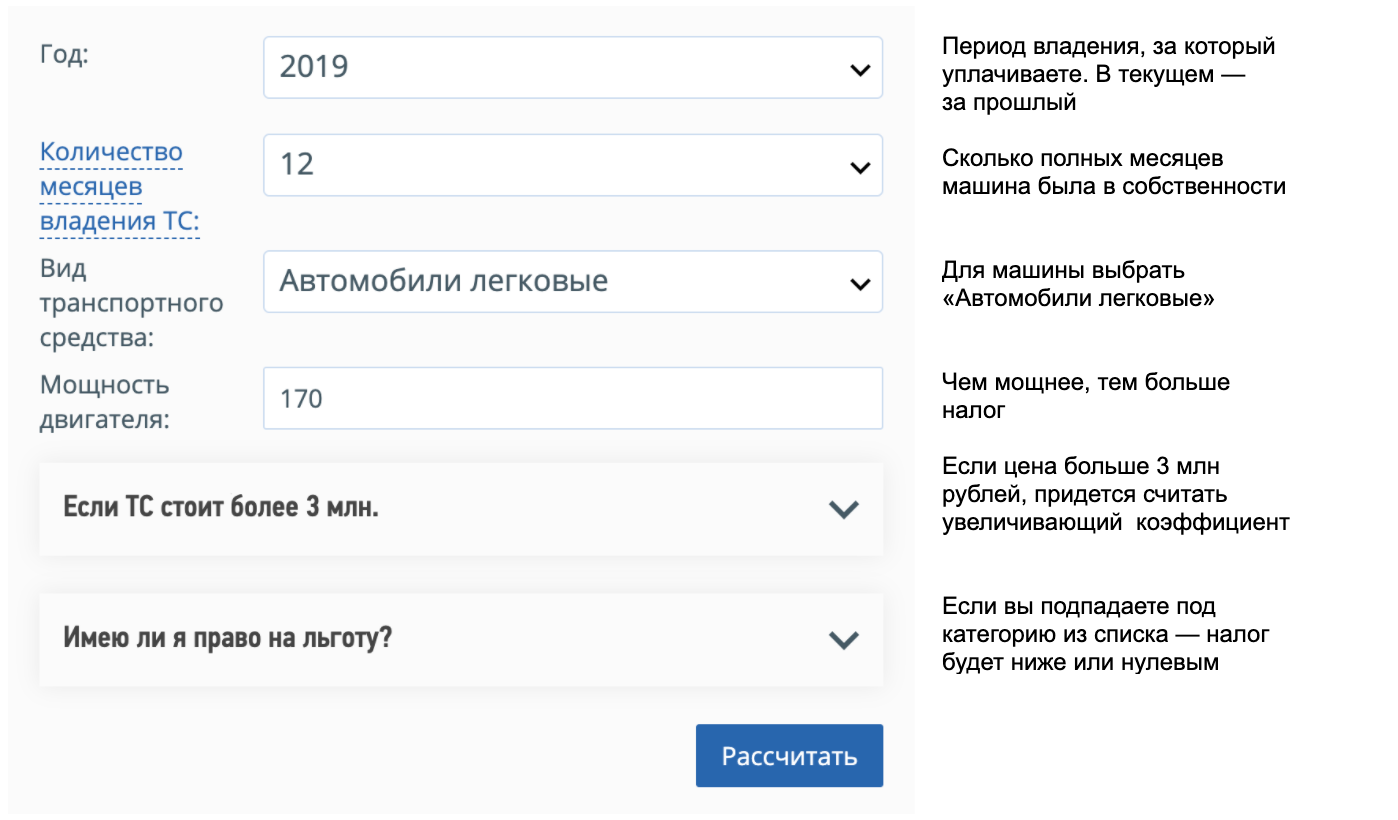

Как рассчитать с помощью налогового калькулятора

Чтобы автолюбители не путались в налоговых вычислениях и не считали сами месяцы владения, ФНС сделала налоговый калькулятор. Чтобы узнать величину отчислений на свою машину, заполните форму:

В конце нажмите кнопку «Рассчитать» — увидите транспортный налог.

В конце нажмите кнопку «Рассчитать» — увидите транспортный налог.

Краткий список льгот: кому положено и сколько

В большинстве регионов от уплаты транспортного налога освобождены:

- пенсионеры;

- один родитель в семье с тремя или более детьми;

- один родитель или опекун, на иждивении которого ребенок-инвалид;

- инвалиды;

- герои СССР и РФ;

- ликвидаторы последствий аварии на чернобыльской АЭС;

- пострадавшие в ходе ядерных испытаний или на производстве ядерного оружия;

- ветераны боевых действий.

У всех категорий есть общее свойство — льгота действует только на одну машину. Это значит, что если даже в семье два ребенка-инвалида, одному родителю можно получить льготу лишь на одну машину.

Ставки транспортного налога по регионам

Для примера возьмем среднюю мощность в 117 л. с. — такую величину вычислили эксперты. Посмотрим, какая ставка для такой машины будет в самых населенных областях и городах федерального значения:

| Регион | Ставка за 1 л. с., рублей |

| Москва | 25 |

| Московская область | 34 |

| Санкт-Петербург | 35 |

| Ленинградская область | 35 |

| Севастополь | 7 |

| Новосибирская область | 10 |

| Свердловская область | 3,4 |

| Нижегородская область | 35 |

| Республика Татарстан | 35 |

| Челябинская область | 13,4 |

| Омская область | 13,4 |

| Самарская область | 24 |

| Ростовская область | 15 |

| Республика Башкортостан | 35 |

| Красноярский край | 14,5 |

| Воронежская область | 30 |

|

Пермский край

(на авто не старше 5 лет) |

33 |

| Волгоградская область | 20 |

| Краснодарский край | 25 |

За какие автомобили налог не платят

Налоговики разрешают не уплачивать тем, у кого следующие категории машин:

- конструкция авто изменена для удобства инвалидов;

- не мощнее 100 л. с., полученных через органы соцзащиты.

Когда нужно сообщать в налоговую о приобретении машины

При регистрации машины сотрудники ГИБДД передают информацию в налоговую — так она узнает о новом имуществе. Бывает, что из-за высокой нагрузки сотрудники регистрационного отдела не успевают передать данные в ФНС. Поэтому если в личном кабинете на сайте ФНС этой информации нет, заявить об имуществе необходимо самостоятельно.

До 31 декабря года, следующего за годом покупки, автолюбитель обязан сообщить о новом авто. Если не сообщить и налоговая об этом узнает, назначат штраф — 20% от суммы налога, который необходимо было уплатить.

Есть два способа сообщить о покупке:

Как заполнять бланк, ФНС также пояснила.

Как не пропустить уведомления о начислении налога

Налоговые инспекторы с августа начинают рассылать уведомления о начисленном налоге. Бывает, что в чаду рассылок бумажных писем про вас забудут и уведомление не получите. Это не значит, что от уплаты вас освободили. Оплатить необходимо до 1 декабря за прошлый год владения. Если не платить, назначат пеню — 1/300 от ставки ЦБ за каждый просроченный день.

Чтобы не пропустить сообщения от налоговиков, оформите подписку на «Автоналогах» — так вы избежите штрафных переплат.

Запомнить

- Чтобы самостоятельно рассчитать сумму налога на авто, понадобятся данные о мощности, стоимости, годе выпуска, регионе регистрации и времени владения.

- Если считать самостоятельно не хочется, воспользуйтесь калькулятором от ФНС.

- Некоторым жителям России дают льготы на налог. Они отличаются от региона к региону — уточните по телефону ближайшего отдела ФНС. Можно на сайте ведомства.

- Сняли обязанность платить с владельцев, чьи авто конструктивно изменены для управления инвалидом, а также или получены через соцзащиту и не мощнее 100 л. с.

- Сообщить о покупке авто необходимо до конца года, что идет за годом приобретения.

- Чтобы не пропустить уведомления от налоговиков, подпишитесь на обновления на сайте «Автоналогов».

Мы используем Cookies

Оставаясь на нашем сайте, вы соглашаетесь с политикой обработки данных.