Налог при продаже земельного участка для физлиц

Если вы продаете участок, необходимо задекларировать доход и уплатить налог. Сумма отчисления в налоговую зависит от того, как долго участок был в пользовании и его кадастровой стоимости. Рассказываем, как задекларировать доход, рассчитать налог и не получить от ФНС штраф.

Оглавление

- Нужно ли платить налог с продажи

- Когда можно не платить

- Какие ставки налога

- Как рассчитать

- Как сэкономить

- Порядок и сроки уплаты налога

- Как считается налог, если в собственности несколько участков

- Надо ли платить налог, если сразу купить новый участок

- Кого и как оповещать о продаже

- Как налоговая может узнать о продаже

- Что будет, если не платить

- Как получать уведомления о налогах вовремя

Проверка налогов по

Нажимая «Проверить налоги», вы даете на обработку персональных данных на условиях и принимаете

Нужно ли платить налог с продажи земельного участка

Да, вырученные деньги после реализации участка государство считает доходом граждан. Ставка — 13% от суммы сделки.

Когда можно не платить налоги при продаже земли

Если срок владения землей больше пяти лет. Это правило работает для недвижимости, которую приобрели после 2016 года. Если до 2016-го — не платить налог можно уже при продаже через три года.

Если срок владения больше трех лет, но собственник его не покупал. Вот условия, при которых работает правило:

- плательщик налога получил участок в наследство или по договору дарения от родственника. Родственником по Семейному кодексу считается близкий человек по прямой линии — бабушка, дедушка, мать, отец, сестра, брат;

- плательщик приватизировал участок;

- плательщик был арендатором и получил участок по договору пожизненного содержания с иждивением. Например, гражданин сможет оформить землю на себя в обмен на уход за пожилым человеком.

Какие ставки налога для физлиц

Для резидентов. Для тех, кто фактически живет в России без выезда более 183 дней, или полугода, ставка налога стандартная — 13%.

Для нерезидентов. Если срок нахождения в России меньше 183 дней, плательщик обязан отчислять налог с повышенной ставкой — 30% от суммы продажи.

Как рассчитать налог при продаже

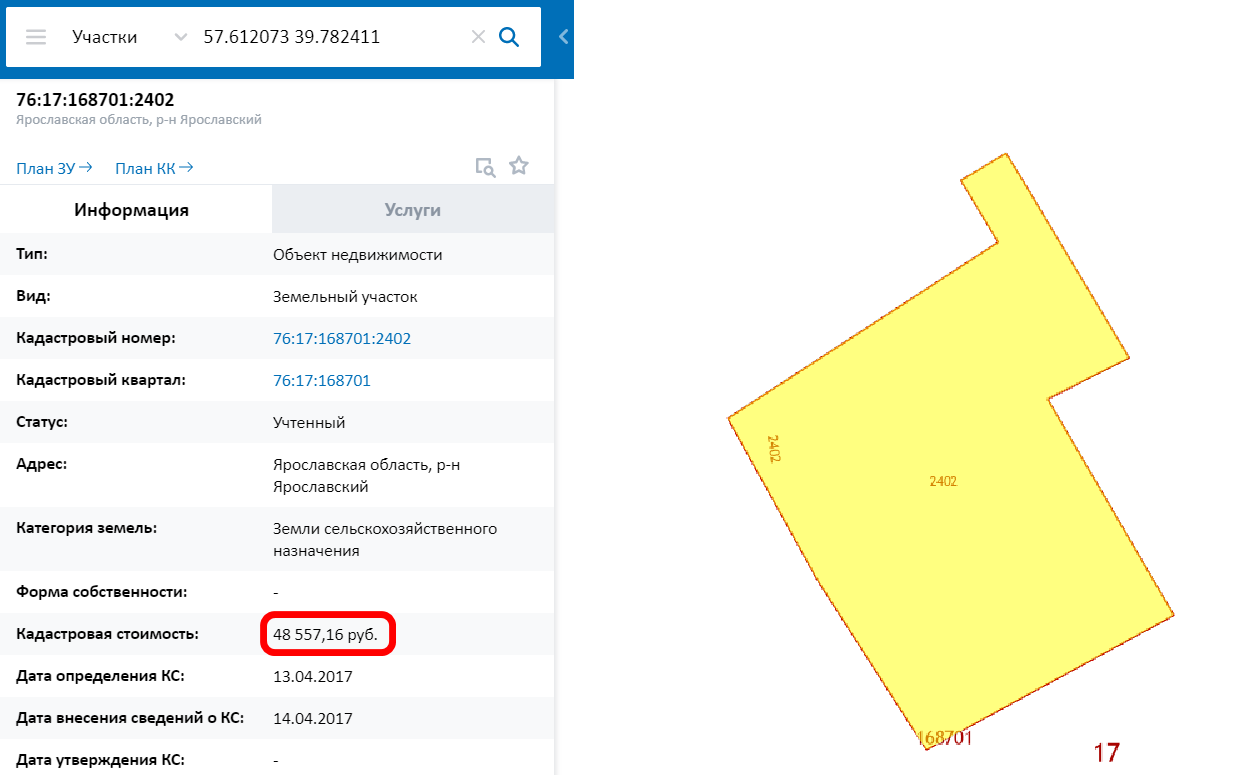

Узнать кадастровую стоимость участка. Эта стоимость обновляется каждые два года в Москве, Петербурге и Севастополе, в остальных регионах — раз в три года. Чтобы узнать стоимость конкретного участка, у граждан есть три способа:

- лично заказать выписку из Единого государственного реестра недвижимости в отделении Росреестра вашего города. Выписка для физлиц в электронном виде стоит 150 рублей, в бумажном — 400 рублей;

- найти участок на публичной кадастровой карте. Для этого выберите в выпадающем списке — «Участки», а в боковом меню пункт «Объекты в точке». Затем увеличьте карту до нужного масштаба и нажмите на нужный участок;

- на сайте Росреестра. Введите номер вашего участка в окне поиска. Номер присваивается каждому объекту недвижимости при его создании и записан в кадастровом паспорте. Паспорт выдает Росреестр.

Если не согласны со стоимостью, указанной на сайте или в выписке, вы вправе

ее оспорить. Как это сделать, читайте

на сайте Росреестра

Если не согласны со стоимостью, указанной на сайте или в выписке, вы вправе

ее оспорить. Как это сделать, читайте

на сайте Росреестра

Рассчитать налоговую базу. ФНС рекомендует рассчитывать базу по формуле:

кадастровая цена участка × 0,7

Если окажется, что в договоре купли-продажи сумма больше, ФНС будет считать процент налога от нее.

Например, сумма сделки — 1 450 780 рублей. Умножаем на 0,7 — получаем 1 015 546 рублей. К этой сумме ФНС применит налоговую ставку.

Выбрать ставку. Например, стоимость участка по договору 1 500 000 рублей и продавец — гражданин РФ. 13% от суммы — 195 000 рублей. Этот налог должен задекларировать и уплатить продавец участка.

Если продавец территории пробыл в России менее полугода, он уплатит налог по повышенной ставке. 30% от 1 500 000 рублей — 450 000 рублей.

Как сэкономить на налоге при продаже земли

Налоговые законы позволяют продавцу надела сэкономить на налоговом вычете, если на территории построен объект недвижимости, например, дачный домик. Для этого в налоговом законе существует два способа.

Фиксированный вычет. Например, вы продаете участок за 2 300 000 рублей. Величина неизменного вычета — 1 000 000 рублей. 2 300 000 − 1 000 000 = 1 300 000 рублей. Именно с этой суммы необходимо будет заплатить налог.

Доход минус расход. Вы купили участок за 2 100 000 рублей, а продаете за 2 450 000 рублей. Разницу в 350 000 рублей вы вправе принять за базу. Этот способ выгоднее.

Порядок и сроки уплаты налога

Направить декларацию в налоговую. Сроки подачи документа за выгоду, полученную в 2023 году, — 30 апреля 2024 года. Сделать это можно тремя способами:

- заполнить декларацию от руки по образцу и подать в фискальную службу. ФНС рекомендует заполнять документ печатными заглавными буквами. Точный порядок заполнения налоговая описала в отдельном документе, также есть пример заполненной декларации. Узнать адрес ближайшего отдела инспекции можно на сайте службы;

- в личном кабинете на сайте ФНС. Действуйте по шагам, которые предлагает система;

- через программу «Декларация». Скачайте программу, установите ее на компьютер и заполните декларацию. Итоговый файл можно также прикрепить через личный кабинет на сайте налоговой.

Уплатить налог. Это можно сделать на сайте «Автоналоги». Находить и уплачивать на этом сайте можно все налоги для физлиц: имущественный, транспортный, земельный и даже пени за просрочку платежа. Другой вариант — сайт ФНС.

Крайний срок, когда можно заплатить — до 15 июля того же года, когда подавали декларацию.

Как считается налог, если в собственности несколько участков, но продается один

Бывает, что собственник делит один большой участок на несколько маленьких для продажи. По закону первоначальный участок теряет свой кадастровый номер, а новым участкам присваиваются новые номера. Если владелец продает один из этих участков, налог необходимо будет заплатить только с него.

Надо ли платить налог, если сразу после продажи купить новый участок

Это две разные сделки — налог с полученной денежной суммы придется уплатить.

Кого и как оповещать о продаже участка и получении прибыли

Если вы продали участок, достаточно заполненной декларации. Готовый документ отправьте в налоговую через личный кабинет на сайте ФНС или с личным визитом в ближайшее отделение службы.

Как налоговая может узнать, что земельный участок продан

Сделку покупатель обязан регистрировать в Росреестре. Ведомство передает данные в налоговую самостоятельно.

Что будет, если не платить

Если до 15 июля не уплатить налог на прибыль, которую гражданин получил в прошлом году, налоговая насчитает штраф — 20% от неуплаченной суммы. А еще будут считать пеню — 1/300 ставки рефинансирования ЦБ за каждый день просрочки.

Если опоздать с подачей декларации, оштрафуют на 5% от суммы за каждый просроченный месяц, но не более 30%.

Как получать уведомления о начислении налога вовремя

Чтобы отслеживать сообщения о налоге и иные уведомления ФНС, оформите подписку. Сделать это можно на «Автоналогах». Введите свой ИНН и адрес электронной почты — уведомления будут приходить вовремя.

Запомнить

- Налог с продажи участка можно не платить, если срок владения больше 5 лет.

- Налоговая ставка для резидентов — 13%, для нерезидентов — 30%.

- Чтобы рассчитать налог, уточните кадастровую стоимость на сайте Росреестра и посчитайте налоговую базу по формуле.

- Если на участке есть дом или иная постройка, и срок владения менее 5 лет, продавец имеет право на вычет.

- Срок подачи декларации — до 30 апреля, срок оплаты — до 15 июля.

- Заполнить декларацию можно от руки, на сайте ФНС или с помощью программы — ее необходимо скачать и установить на компьютер.

- Если не уплатить налог в срок, налоговая начислит штраф — 20% от суммы налога. А еще нарушителю насчитают пеню — 1/300 от ставки рефинансирования.

- Чтобы не пропустить уведомления от налоговой и не получить штраф, подпишитесь на уведомления на сайте «Автоналогов».

Мы используем Cookies

Оставаясь на нашем сайте, вы соглашаетесь с политикой обработки данных.