Единый налоговый платеж в 2023 году

С начала 2023 года все граждане России уплачивают налог единым налоговым платежом (ЕНП), сумма разделяется уже после оплаты. Для этого у каждого плательщика появился индивидуальный единый налоговый счет (ЕНС). Рассказываем, зачем нужен этот счет, каким образом и когда теперь вносить платежи.

Содержание

- Что такое ЕНП

- Какие налоги можно и нельзя оплатить в составе ЕНП

- Как платить единый налоговый платеж в 2023 году

- Как изменились сроки уплаты

- На каком счете будут находиться деньги

- Уведомление о суммах налогов и взносов: для чего и в какие сроки

- Как вернуть переплату

- Что делать самозанятым

- Особенности уплаты НДС при ЕНП

- Импортный НДС из стран ЕАЭС

- Налоговые агенты по НДС

- Возмещение НДС

- Вопросы и ответы

Что такое ЕНП

Единый налоговый платеж — это новый способ уплаты налоговых, страховых взносов и других обязательных платежей. Он предполагает, что плательщик вносит сумму, чтобы погасить сразу все задолженности. На ЕНП с 2023 года переходят все граждане, предприниматели и компании, а также по желанию — самозанятые.

После перехода на новую систему плательщики пополняют индивидуальный налоговый счет. С начала года такие счета уже автоматически открыли всем гражданам, на них сформирован остаток: если плательщик накопил долг по налогам, баланс будет отрицательным, если есть переплата — положительным.

Налоговая служба (ФНС) называет преимуществом такого подхода более простую уплату налогов. Теперь долги по всем налогам образуют одну-единственную сумму на счете, их можно заплатить за раз и использовать единые реквизиты, а если гражданин переплатил по налогам — вернуть все разом. Это установлено в новом законе № 263-ФЗ.

Какие налоги можно и нельзя оплатить в составе ЕНП

Какие входят. Большинство налоговых отчислений оплачивается через ЕНП с 2023 года. Вот на что распространяется новый порядок уплаты:

- налог на доходы физлиц;

- имущественный, земельный и транспортный налоги;

- страховые взносы;

- налоги предпринимателей на спецрежимах: УСН, АУСН, ЕСХН, патент;

- налог на прибыль;

- НДС;

- акцизы;

- менее распространенные налоги.

Также по желанию плательщика на ЕНС можно перечислять налог самозанятого (НПД).

Какие исключены. Отдельно от ЕНП оплачивают:

- взносы на травматизм;

- налог на доходы иностранцев на патенте;

- государственные пошлины;

- штрафы;

- менее распространенные сборы.

Как платить единый налоговый платеж в 2023 году

Оплата единого налогового платежа в 2023-м обязательна для всех. Чтобы сделать отчисление, следуйте по шагам.

Узнать задолженность. Чтобы увидеть долг и погасить его, воспользуйтесь онлайн-сервисами:

- личный кабинет на сайте nalog.ru,

- сервис «Мои Налоги».

Бухгалтеры компании и предприниматели сами сообщают налоговой о суммах списания.

Сформируйте платежку. В ней будут указаны реквизиты, которые едины для всех, но отличается ИНН плательщика и сумма. Онлайн-сервисы создают такую платежку автоматически.

Погасите долг. Пополните свой индивидуальный налоговый счет на нужную сумму — автоматически погасится налоговая недоимка. Это произойдет в определенной последовательности:

- Налоговые недоимки, сначала самые старые.

- Недавно начисленные налоги, авансовые платежи, страховые взносы, сборы.

- Пени, проценты и штрафы.

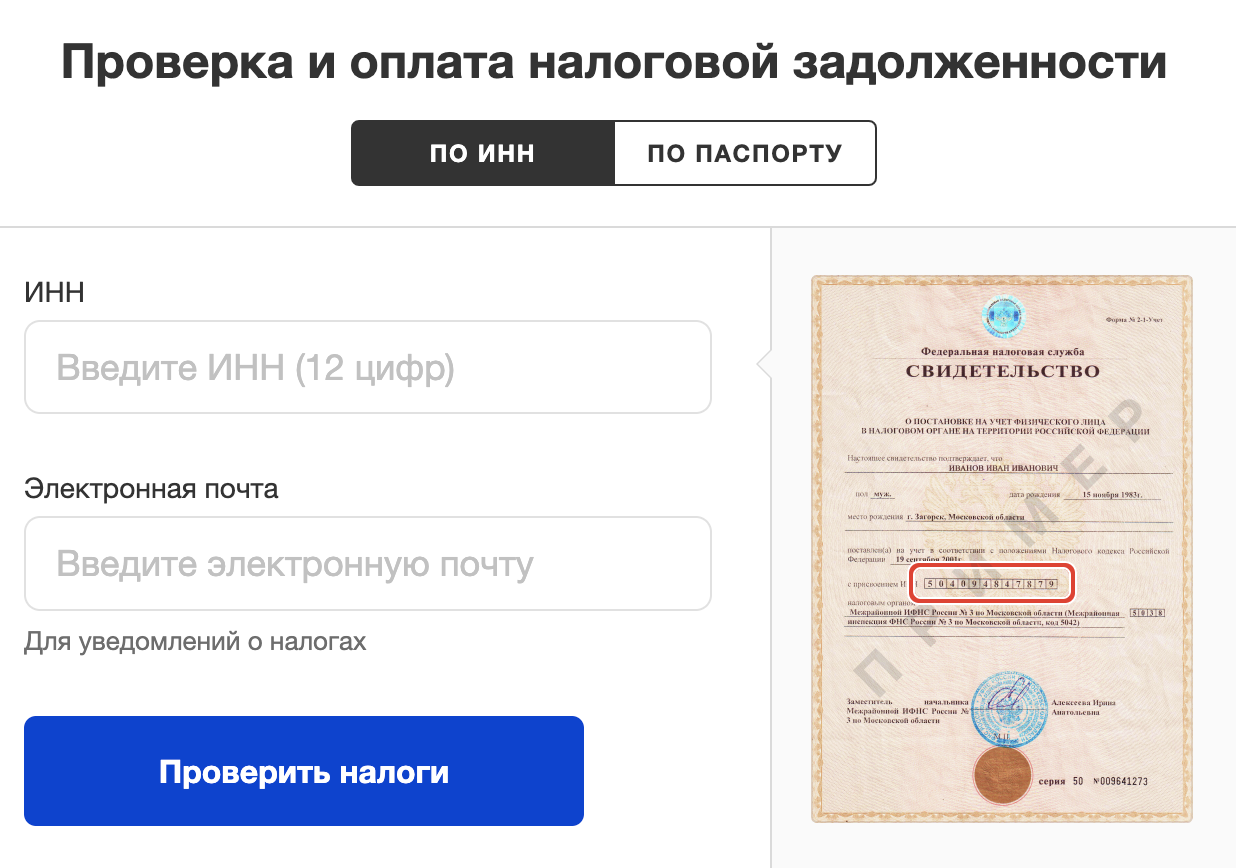

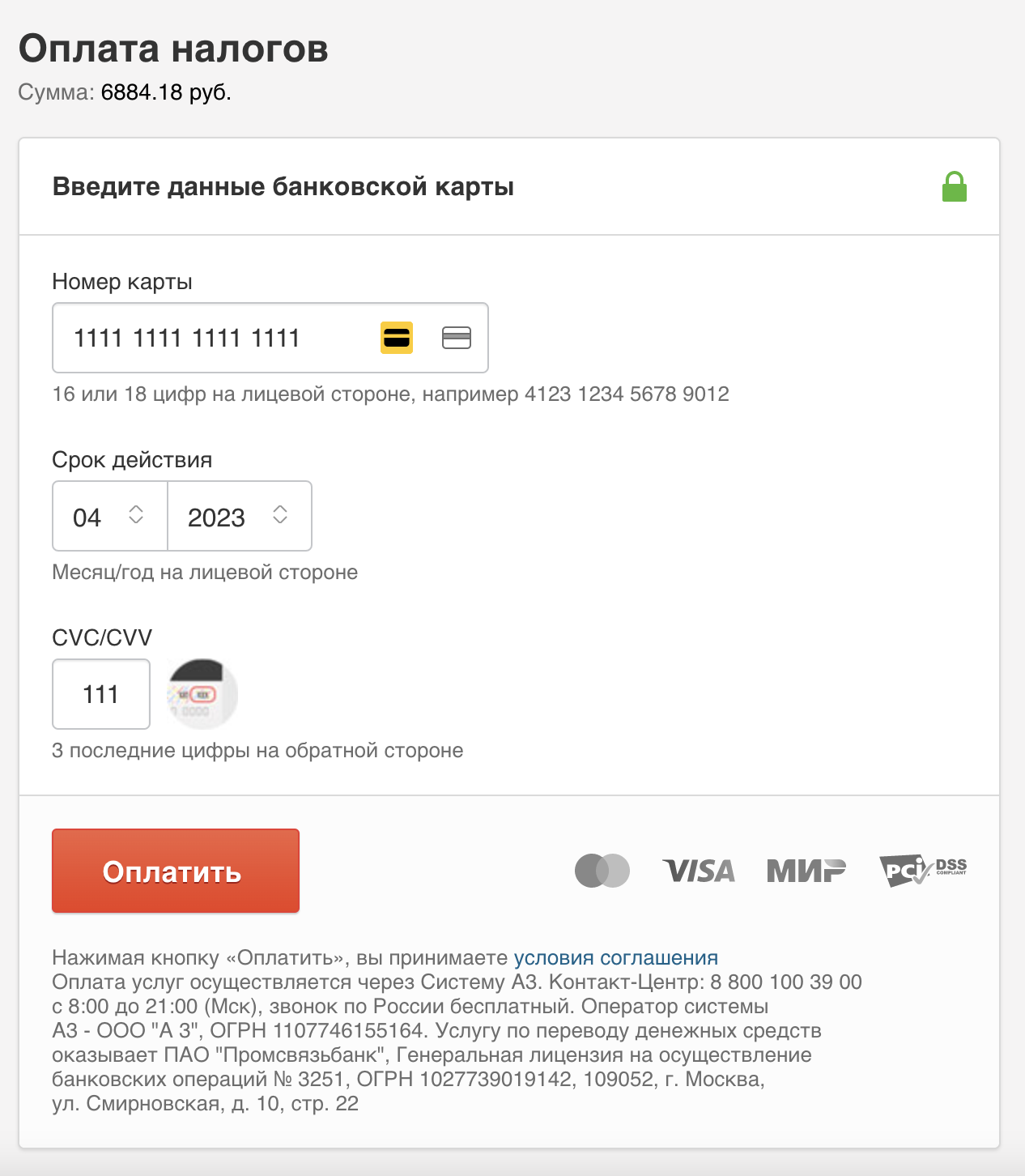

На сайте «Мои Налоги»

введите ИНН и адрес почты, нажмите «Проверить налоги»

На сайте «Мои Налоги»

введите ИНН и адрес почты, нажмите «Проверить налоги»

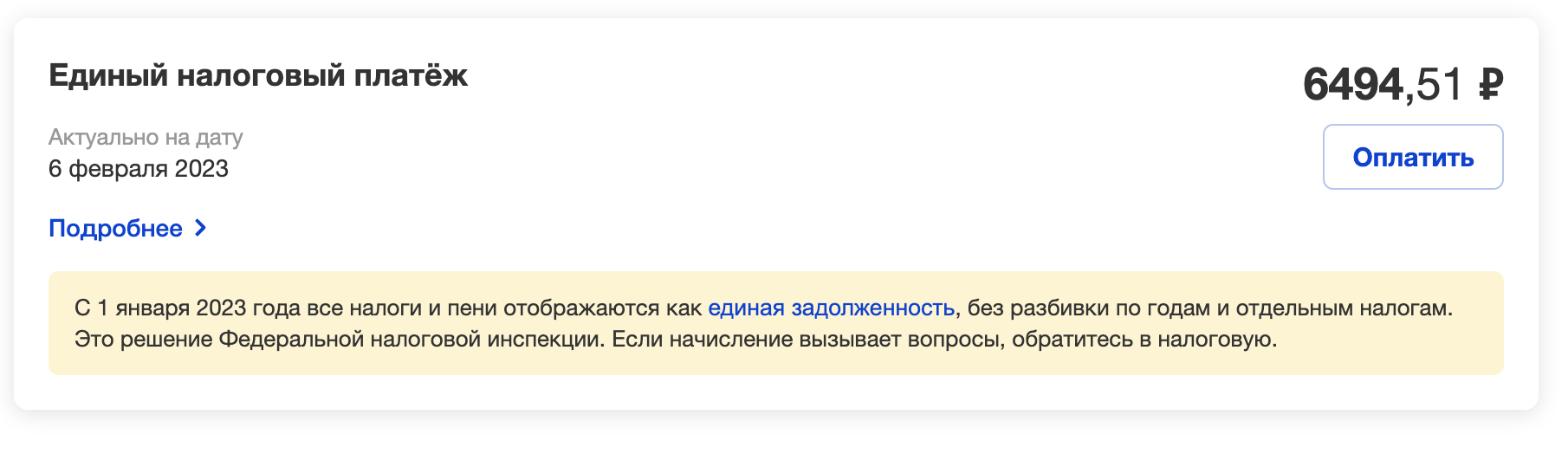

Вы увидите общий долг по всем налогам

Вы увидите общий долг по всем налогам

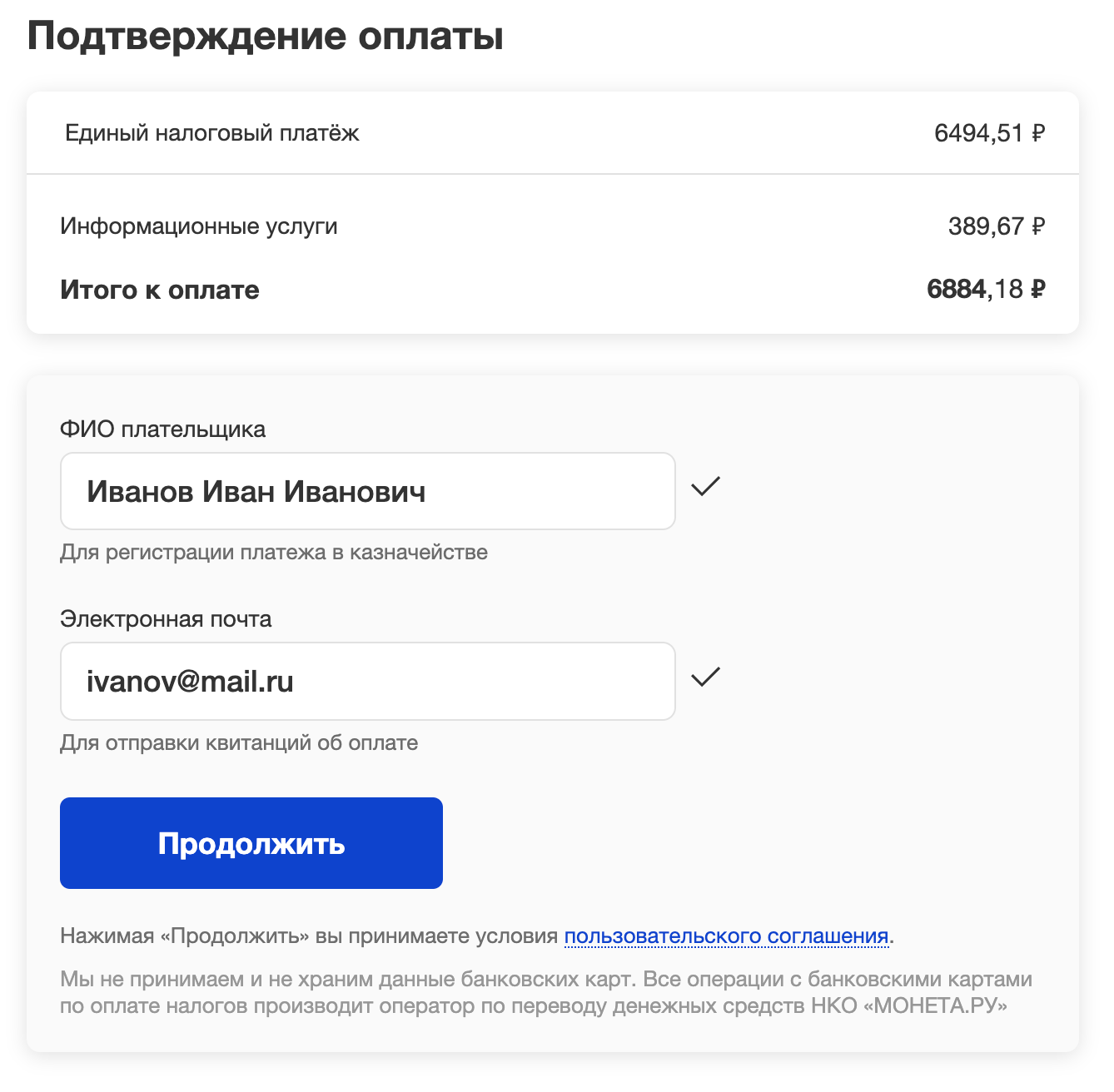

Проверьте сумму и укажите ваше полное имя

Проверьте сумму и укажите ваше полное имя

Оплатите налог с помощью банковской карты. На почту придет квитанция об оплате

Оплатите налог с помощью банковской карты. На почту придет квитанция об оплате

Как изменились сроки уплаты

Раньше у каждого налога был свой срок, чтобы подать декларацию и уплатить. Если раньше платежей было около 60 штук, то сейчас только один ЕНП. Поэтому срок для всех налогов один и тот же.

До 25 числа необходимо подать отчетность, если налог назначают в текущем месяце. После этого на вашем счете сформируются обязательства по уплате налога.

До 28 числа включительно нужно заплатить налог.

Что не изменилось. Три категории налогов и взносов надо оплачивать в те же сроки:

- имущественные, земельные, транспортные — до 1 декабря;

- страховые взносы предпринимателей — 31 декабря и 1 июля;

- взносы на травматизм — 15 числа того месяца, которые следует за отчетным.

На каком счете будут находиться деньги

Внесенные платежи теперь появляются на специальном счете в Управлении Федерального казначейства по Тульской области. При этом не имеет значения, в каком регионе человек платит налог.

Если же плательщику нужно получить консультацию, он, как и раньше, обращается по месту своего налогового учета.

Уведомление о суммах налогов и взносов: для чего и в какие сроки

Зачем подавать. Уведомления обязательны для предпринимателей и компаний, физлица их не подают. Это касается налогов, для которых нет декларации и налоговая при этом не рассчитывает их сама. Среди них:

- налог на доходы физлиц,

- на имущество компаний,

- страховые взносы,

- налоги на спецрежимах УСН и ЕСХН.

Когда подавать. Подать такое уведомление необходимо не позже 25 числа месяца, в котором вам начисляют налог. Для конкретных налогов установлены такие сроки:

- налог на доходы физлиц — до 25 числа за период с 23 числа прошлого месяца по 22 число текущего месяца. Если платите за период 23-31 декабря, то до последнего рабочего дня года;

- взносы — в первом и втором месяце каждого квартала, не позднее 25 числа;

- УСН — за 1-3 кварталы не позднее 25 апреля, 25 июля и 25 октября;

- ЕСХН — за полугодие, до 25 июля;

- налог на имущество компаний — 25 февраля, 25 апреля, 25 июля и 25 октября.

Уведомление подают одним из трех способов: ч ерез ЛК на сайте nalog.ru, по телекоммуникационным каналам связи с УКЭП или с личным визитом в налоговую инспекцию.

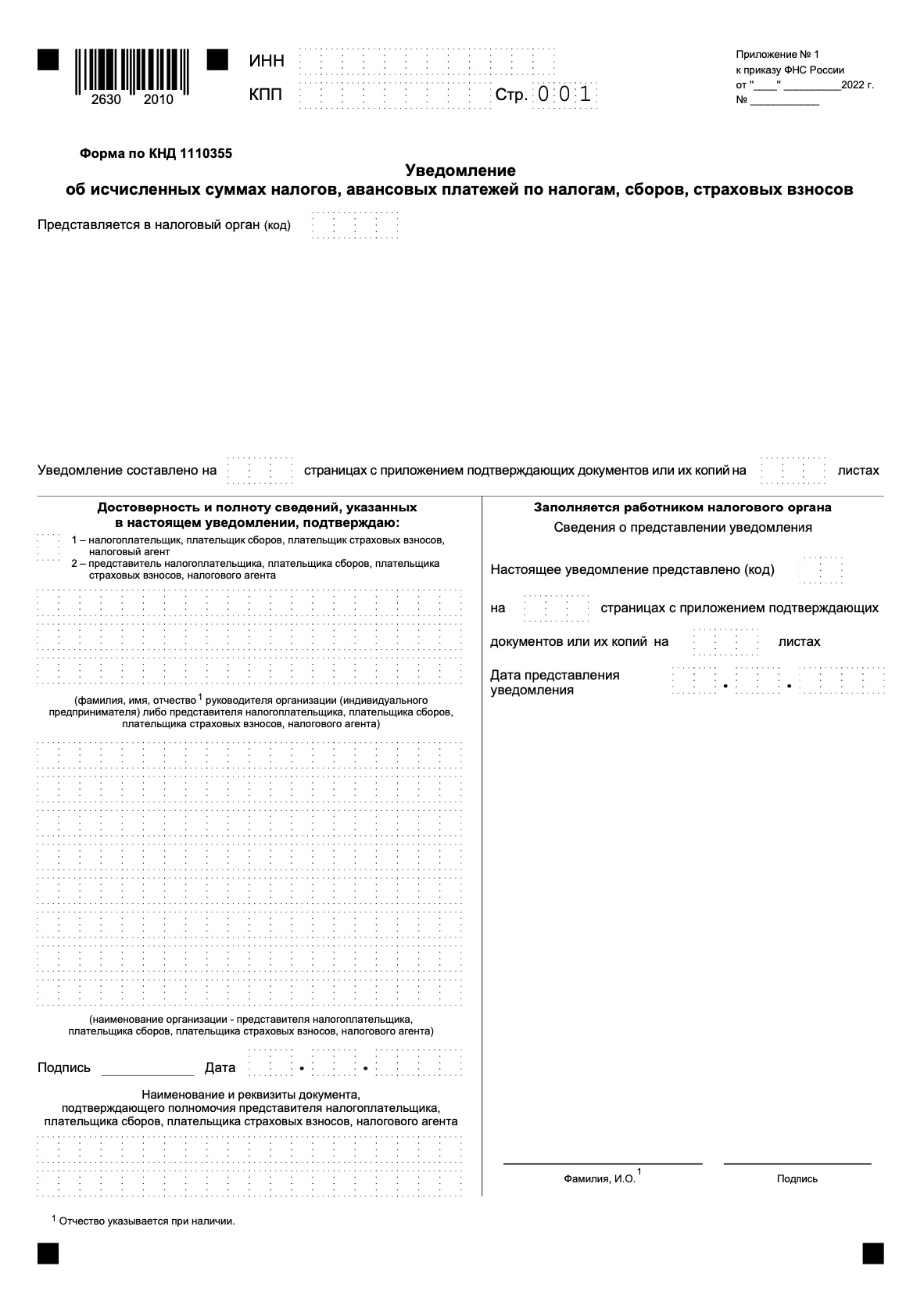

Титульный лист уведомления. В нем указывается ИНН/КПП организации, код налоговой и число листов

Титульный лист уведомления. В нем указывается ИНН/КПП организации, код налоговой и число листов

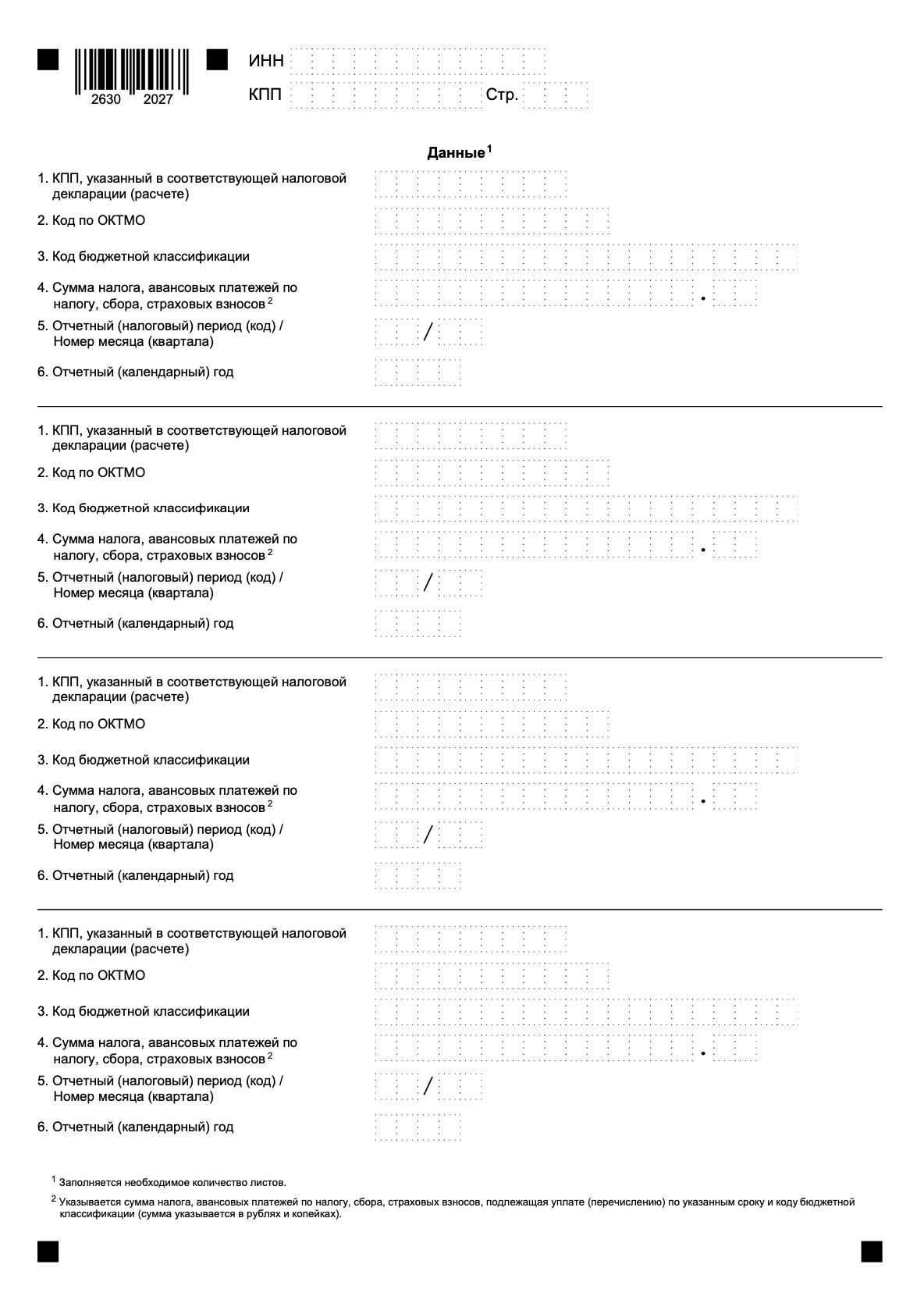

Форма уведомления содержит пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумму

Форма уведомления содержит пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумму

Как вернуть переплату

Чтобы вернуть всю переплату, налогоплательщик подает заявление одним из четырех способов:

- с личным визитом в налоговую,

- по ТКС,

- через ЛК на сайте nalog.ru,

- в декларации 3-НДФЛ.

Налоговая получает заявление и передает в Казначейство поручение на возврат переплаченных денег уже на следующий день. Если у налоговиков нет данных о банковском счете, они дополнительно запросят информацию от банка — срок будет больше.

На счет в банке поступит сумма не больше, чем положительный остаток на ЕНС.

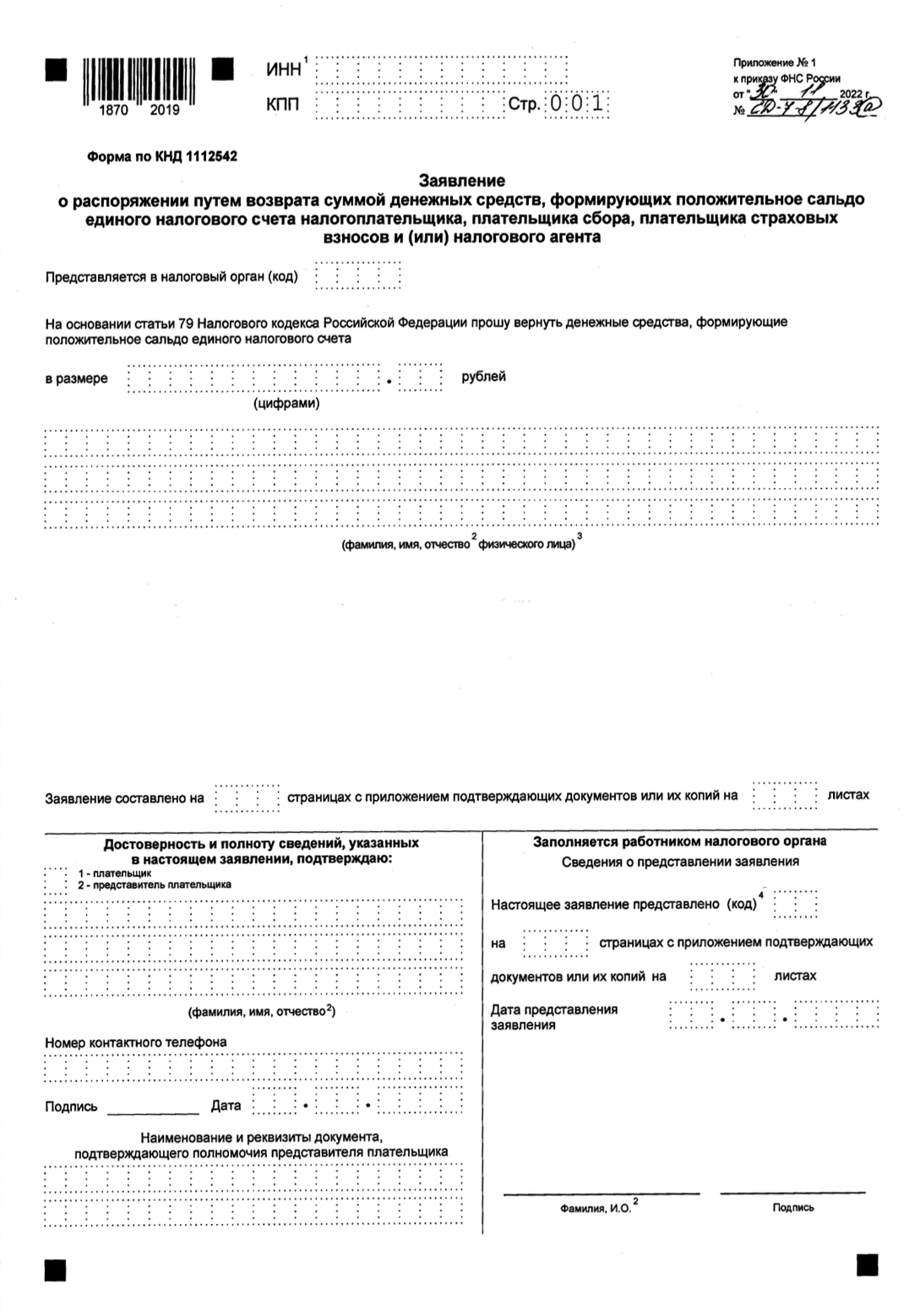

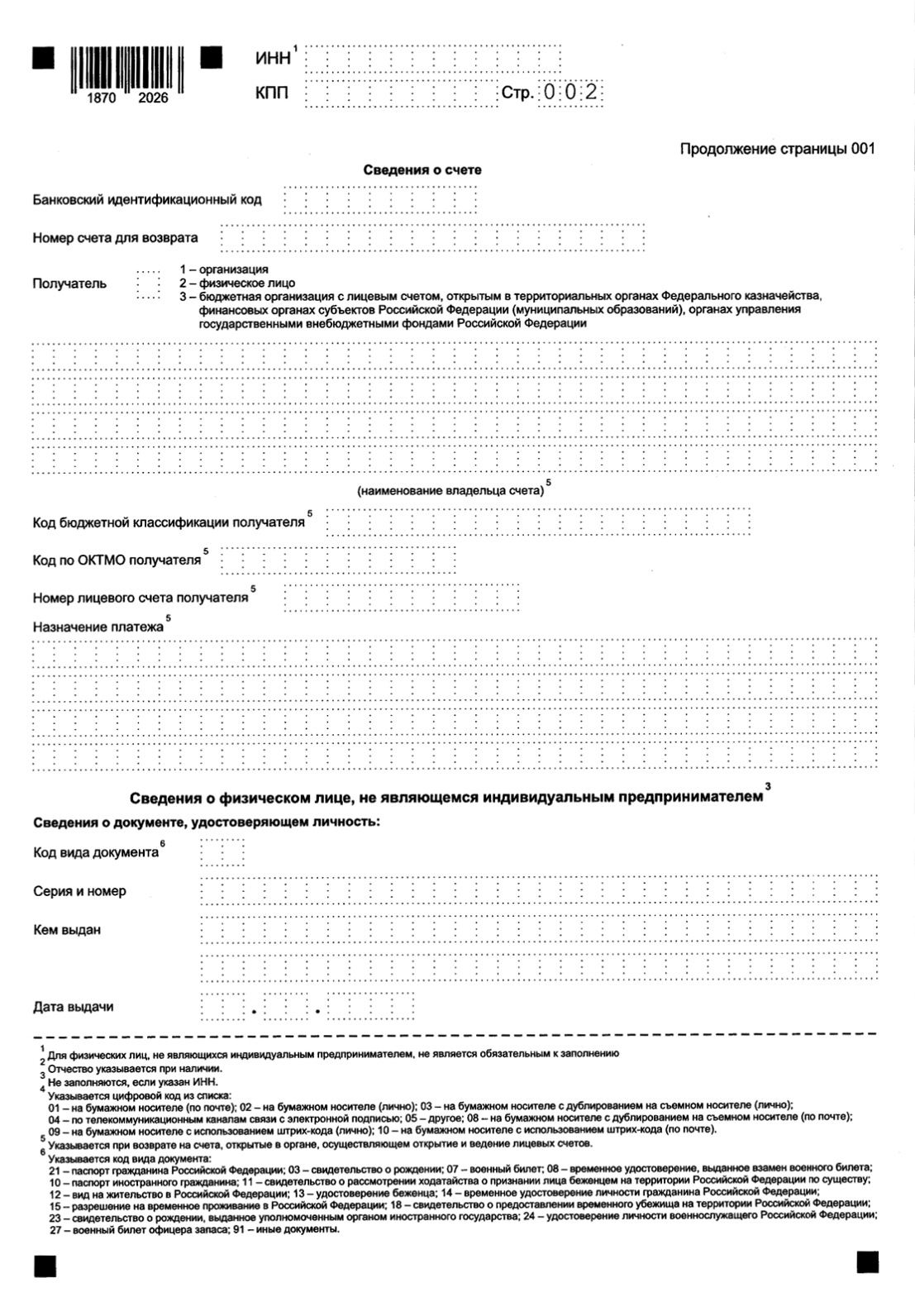

На титульном листе заявления указываем код налоговой инспекции, сумму возврата, а также плательщика

На титульном листе заявления указываем код налоговой инспекции, сумму возврата, а также плательщика

На втором листе указываем данные банковского счета

На втором листе указываем данные банковского счета

Что делать самозанятым

Для самозанятых ЕНП необязателен. Они могут продолжить уплачивать налоги как раньше или перейти на новый порядок:

- платить через приложение «Мой налог» или уполномоченных партнеров. Пришел расчет — оплатил в срок;

- с помощью ЕНП — через ЛК на сайте nalog.ru. Внес деньги — налоговая их разнесла по разным видам налогов.

Самозанятые уплачивают налог за прошлый месяц до 28 числа текущего. Предварительно направлять уведомления не нужно.

Особенности уплаты НДС при ЕНП

Налог на добавленную стоимость (НДС) платят компании, которые ввозят товары, а также организации и предприниматели на общей системе налогообложения. С введением ЕНП предприниматели продолжают декларировать НДС в привычные сроки, но оплачивают в другие.

До 25 числа месяца, которые следует за отчетным кварталом, подают декларацию. Этот срок остался тем же.

До 28 числа каждого из трех месяцев, которые следуют за отчетным, надо оплатить НДС. Для этого индивидуальный налоговый счет пополняют на необходимую сумму. Если 28 число — выходной, оплата переносится на следующий рабочий день, например, на 29 или 30 число.

К примеру, по итогам января-марта 2023 года бухгалтер компании «Невис» перечисляет в налоговую НДС — 300 тыс. рублей. Ему нужно сделать три платежа по 100 тыс. рублей на ЕНС, деньги будут списаны 28 апреля, 29 мая и 28 июня. В мае деньги спишут со счета на день позже, потому что 28 мая — выходной.

Импортный НДС из стран ЕАЭС

Импортеры тоже уплачивают НДС на свой налоговый счет. Срок для них не изменился — до 20 числа того месяца, который следует за месяцем принятия на учет товаров. Налог рассчитывают исходя из декларации по косвенным налогам.

Налоговые агенты по НДС

Раньше налоговый агент выплачивал НДС за иностранца, когда перечислял ему деньги. Теперь агенты уплачивают НДС как все — равными частями до 28 числа каждого из трех месяцев, которые следуют за истекшим налоговым периодом.

Возмещение НДС

Чтоб возместить НДС, организация, как и раньше, подает декларацию. После этого налоговая организует камеральную проверку. Но само возмещение НДС происходит немного иначе, чем раньше:

- налоговая признает сумму к возврату частью ЕНП;

- если остаток на ЕНС после этого положительный, предприниматель имеет право вернуть себе деньги. Для этого он направляет заявление;

- налоговая направляет поручение на возврат в Казначейство.

Деньги должны поступить на счет за три дня, что существенно быстрее, чем раньше.

Вопросы и ответы

В чем преимущества ЕНП над прошлым порядком уплаты налогов?

Налоговая называет несколько преимуществ:

- один-единственный платеж в месяц вместо нескольких;

- единые реквизиты для всех налогов и территорий;

- один срок отчетности;

- ускоренный возврат переплаты, который возможен даже по прошествии трех лет;

- если плательщику заблокируют счет в банке из-за неуплаты, при положительном балансе ЕНС этот счет должны разблокировать за день.

Как рассчитать сумму ЕНП?

Для этого сложите сумму всех налогов и других отчислений, которые надо оплатить за этот месяц. Важно, чтобы

после распределения суммы остаток на ЕНС не был отрицательным. При этом перечислить сумму больше, чем

потребуется для оплаты всех налогов, не запрещено.

Как налоговая распределит сумму на ЕНС, если денег недостаточно?

В таком случае налоговая инспекция разнесет сумму по всем неуплаченным налогам и взносам

пропорционально.

Что будет, если ИП или компания не отправит уведомление, но оплатит налог?

В этой ситуации налог останется на ЕНС и не зачтется. Будет считаться, что

он не уплачен, и по нему будут начисляться пени до того момента, пока предприниматель или

компания не подадут уведомление. Также за не поданное в срок уведомление оштрафуют

на 200 рублей.

Можно ли вместо уведомления продолжать предоставлять платежки, как раньше?

Да, это разрешено, но только до конца 2023-го. Предприниматель может не направлять в налоговую

уведомление, а по-прежнему предоставлять в банк платежку с нужными реквизитами. Но это право пропадает,

если плательщик отправил хотя бы одно уведомление.

Запомнить

- На ЕНП с 2023 года переходят все физлица, предприниматели и организации, по своему усмотрению — самозанятые.

- Налоги теперь уплачивают одним налоговым платежом, сумма разделяется уже после оплаты.

- Сроки также едины — до 25 числа включительно подают отчетность, если налог в этом месяце, до 28 числа включительно уплачивают налоговые отчисления.

- Предприниматели сами уведомляют налоговую о суммах списания.

- Налогоплательщики вносят деньги на единый налоговый счет, он у каждого свой.

- Чтобы увидеть долг и погасить его, воспользуйтесь сервисом «Мои Налоги».

- Чтобы вернуть переплату, подайте заявление. Вам поступит сумма не больше, чем положительный остаток на налоговом счете.

Мы используем Cookies

Оставаясь на нашем сайте, вы соглашаетесь с политикой обработки данных.