Что такое подоходный налог и как его рассчитать с зарплаты

Зарплата, выигрыш в лотерею или проценты от вклада — все это доходы, с которых платят отчисления в ФНС. Рассказываем, как посчитать налог с зарплаты, как правильно составить декларацию и вернуть деньги в виде налогового вычета.

Оглавление

- Что такое НДФЛ

- Виды и ставки подоходного налога

- Кто платит НДФЛ

- Кто может не платить такой налог

- Как рассчитать налог с зарплаты

- На что и куда уходит налог от зарплаты

- Надо ли платить НДФЛ с выигрыша или наследства

- Сроки оплаты

- Как отчитаться и уплатить налог самостоятельно

- Налоговый вычет: за что можно вернуть деньги

- Как получить налоговый вычет

Проверка налогов по

Нажимая «Проверить налоги», вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Что такое НДФЛ

Налог на доходы физических лиц (НДФЛ) платят с любой экономической выгоды, например:

- зарплаты,

- выигрыша,

- подаренной квартиры,

- денег с продажи дачного участка,

- процентов от банковского вклада.

Отчисления в ФНС с оплаты по трудовому договору делает работодатель, по закону он является налоговым агентом. Если вы ИП или на режиме самозанятости, рассчитывайте и перечисляйте сумму налога своими силами. Налог от имущественной сделки или от выигрыша гражданин тоже платит сам.

Виды и ставки подоходного налога

Для резидентов. По умолчанию, для тех, кто находился на территории России больше 183 дней, ставка — 13%.

Этот процент применяется к налоговой базе — например, зарплате, которую получил гражданин до отчисления налога. В случае когда зарплата работника 45 000 рублей, из этих денег работодатель отдаст 13% государству в виде налога:

45 000 − 13% = 39 150 рублей

На руки работник получит 39 150 рублей.

Рассмотрим пример с наследством. Федор Петров живет в России с рождения. От умершей бабушки он получил наследство — квартиру стоимостью 3 700 000 рублей. Налога на наследство нет . Если продать квартиру меньше, чем через три года , придется отдать 13% в виде налога, но есть способ сэкономить. Государство позволяет занизить налоговую базу на один миллион. Посчитаем:

(3 700 000 — 1 000 000) × 13% = 351 000 рублей

Иногда для резидентов работает повышенная ставка — 35%. Работает это в четырех случаях:

- Стоимость выигрыша в рекламной акции или спортивном мероприятии больше 4000 рублей.

- Гражданин получает доход — проценты от вклада, при этом ставка по вкладу больше ставки ЦБ плюс еще пять процентов. Например, гражданин положил деньги на 1,5 года под 5% годовых. Ставка ЦБ на январь 2024 года — 16%. Прибавляем еще 5% — получаем 13,5%. 5% меньше 13,5%, поэтому налог платить не нужно.

- Гражданин получил заем от работодателя под небольшой процент. Это помогло сэкономить на процентах, которые пришлось бы выплачивать банку в случае кредита. Налоговая база в этом случае — разница в процентах между ⅔ ставки рефинансирования ЦБ и ставкой от работодателя. В январе 2024 года ставка равна 16%. Например, гражданин получил заем от работодателя в 300 000 рублей под 2% годовых сроком на год. Посчитаем: 300 000 рублей × (⅔ × 4,5%-2%) = 3000 рублей. Ставка 35%, получаем размер отчисления — 1050 рублей за год.

- Пайщик заработал на процентах от вклада в сельскохозяйственный кредитный или обычный кредитный потребительский кооператив.

Для нерезидентов. Стандартная ставка для тех, кто находится на территории России меньше 183 дней — 30%. Например, гражданин Узбекистана живет и работает в Москве только четыре месяца, купил подержанную машину за 890 000 рублей, починил неисправности и теперь хочет срочно ее продать за 985 000 рублей. Процент отчислений в Московский бюджет будет равен 30% от остатка за минусом расходов:

(985 000 − 890 000) × 30% = 28 500 рублей

На доходы нерезидента действует ставка 15%, если ему перечислили дивиденды от компании, зарегистрированной в России.

По ставке 13% облагаются доходы, если нерезидент:

- высококвалифицированный специалист;

- работает по налоговому «патенту»;

- беженец;

- россиянин, который приехал в Россию по программе возвращения соотечественников;

- работает в экипаже российского судна;

- гражданин государства — члена Евразийского союза.

Кто платит НДФЛ

Налог перечисляют в ФНС все, кто получил какую-либо экономическую выгоду в России в деньгах или натурвыражении. Натуральное выражение — это не деньги, а «товар», например, выигранная квартира.

Кто может не платить такой налог

В Налоговом кодексе есть список доходов, с которых перечислять налог не нужно. Вот основные пункты:

- доход от продажи недвижимости, если срок владения больше минимального;

- больничные;

- пособие по уходу за ребенком;

- ежемесячная выплата по рождению ребенка;

- компенсация за отпуск, в который работник не сходил за прошедший отработанный год;

- алименты;

- стипендии;

- наследство;

- подарки от близких родственников;

- доход от продажи продукции личного натурального хозяйства, например, рыбы, мяса, овощей и ягод. Налог будет нулевым, только если участок до 0,5 гектара, не привлекались наемные работники, есть документ из садоводческого или дачного объединения, что продукция произведена именно на этом участке с адресом и площадью;

- гранты для научных целей.

Как рассчитать налог с зарплаты

Если ваш рабочий договор составлен по трудовому кодексу РФ, работодатель становится вашим налоговым агентом. Это значит, что бухгалтерия рассчитывает и отчисляет налоги за вас. Поставим себя на место бухгалтера и попробуем «перечислить» налог сами.

Допустим, зарплата до вычета налога — 51 724 рубля. Посчитаем НДФЛ:

51 724 × 13% = 6 724 рубля

Если отнять налог от общей суммы, остается 45 000 рублей. Столько сотрудник получит на руки.

Помимо этого работодатель заплатит обязательные сборы:

- пенсионный — 22%, или 11 379 рублей;

- медицинского страхования — 5,1%, или 2638 рублей;

- социального страхования — 2,9%, или 1500 рублей.

Эти сборы не вычитаются из зарплаты, работодатель платит их отдельно.

На что и куда уходит налог от зарплаты

Где тратится. 85% от НДФЛ остается в бюджете города, остальные 15% распределяются по населенным пунктам региона. Например, 85% налогов жителей Екатеринбурга пойдут в бюджет Свердловской области, а остальное — в бюджеты Серова, Первоуральска и других.

На что. Эти деньги пойдут на благоустройство города, строительство и ремонт клиник, школ. На проведение массовых мероприятий типа Дня города или Дня Победы тоже идут подоходные налоги.

Надо ли платить НДФЛ с выигрыша или наследства

Вы получили выигрыш. Налоговое обязательство можно не исполнять, если денежная сумма или цена выигранного предмета не больше 4000 рублей. В остальных случаях придется поделиться с государством — поделиться 35% от величины суммы выигрыша.

Вы получили наследство. По закону, если гражданин России получил наследство, уплачивать НДФЛ не нужно.

Сроки оплаты

Если есть трудовой договор. Если ваш договор составлен по форме как трудовой, наниматель — это ваш налоговый агент — должен по документам и деньгами отчитываться за вас в налоговую службу. По закону работодатель обязан перечислить НДФЛ с заработной платы не позже, чем на следующий день после выдачи зарплаты.

Если договора нет. Если такого агента нет, отчитываться перед налоговой необходимо самостоятельно. Срок — не позже чем 15 июля в том году, что был отчетным.

Как отчитаться и уплатить налог самостоятельно

Перед тем как заплатить, необходимо направить в службу декларацию по форме 3-НДФЛ. Вот несколько способов:

- написать всю информацию на бланке ручкой и подать в районный отдел ФНС. Примеры заполнения в жизни есть на сайте ФНС;

- использовать программу «Декларация». Чтобы это сделать, скачайте и установите «Декларацию» на ваш ПК, составьте документ, затем подайте его онлайн или лично;

- записать все данные в документ и отправить через личный кабинет налогоплательщика. Для входа можно использовать учетную запись Госуслуг.

До 15 июля того же года плательщик должен без опоздания уплатить налог.

Налоговый вычет: за что можно вернуть деньги

Налоговый вычет — это способ снизить величину налоговой базы или сделать так, что ранее уплаченный налог вам вернут. Налоговая служба разрешает получить шесть разновидностей таких вычетов:

- Стандартный — например, для военных, инвалидов I и II групп и для родителей в семье, где есть хотя бы один ребенок.

- Социальный — например, при плате за учебу или поход в частную клинику.

- Инвестиционный — ФНС отнимает величину инвестиций из налоговой базы либо не считает налогом доход от инвестирования.

- Имущественный — при покупке или продаже жилья.

- Вычет по сделкам с ценными бумагами — сумма вычета равна убыткам, полученным от операций с ценными бумагами, перенесенным с прошлого на настоящий или будущие года.

- Профессиональный — например, на размер расходов от деятельности ИП, адвокатской или нотариальной практики.

Как получить налоговый вычет

Социальный вычет. Чтобы получить этот вычет, достаточно сообщить о своем желании работодателю. Бухгалтер отправит данные в налоговую, и каждый месяц вы будете получать зарплату полностью, включая налог 13%. Так будет продолжаться, пока не закончится сумма, положенная к возврату.

Например, у плательщика есть право получить вычет за обучение — одновременно за себя и за ребенка. Если это ваша ситуация, максимальная сумма в год, которую можно вернуть — 22 100 рублей. Вот эти деньги вы и получите частями в виде 13% от изначальной платы за свой труд.

Имущественный вычет. Для получения имущественного вычета, например при покупке недвижимости, есть два способа — в зависимости от того, как вы хотите получать деньги — сразу за год или ежемесячными надбавками к зарплате.

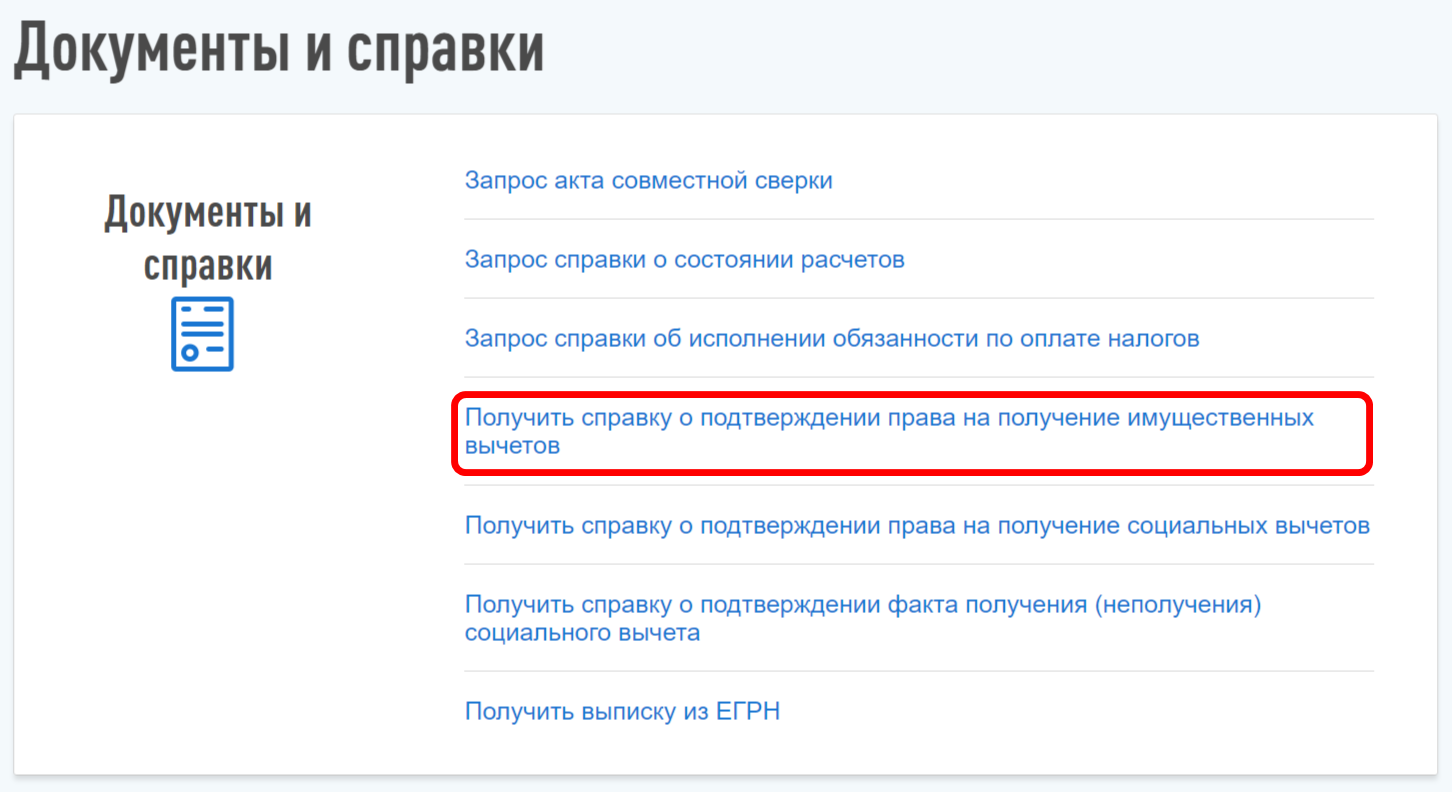

Ежемесячные надбавки. Для начала заполните заявление в личном кабинете на сайте ФНС.

Это проще, чем поход в налоговую — декларацию 3-НДФЛ или другие документы направлять

не нужно

Это проще, чем поход в налоговую — декларацию 3-НДФЛ или другие документы направлять

не нужно

При заполнении понадобятся копии документов на квартиру:

- свидетельство права собственности,

- акт о передаче,

- кредитный договор,

- договор купли-продажи или долевого участия.

В течение месяца налоговая вышлет уведомление — передайте его работодателю.

Сумма сразу. Подайте в ФНС заполненную форму 3-НДФЛ. Для этого зайдите в личный кабинет на сайте ФНС. Заполненную форму можно подавать в любой день того года, что идет за отчетным. То есть вычет за уплаченные налоги в 2023 году можно получить в 2024-м.

Запомнить

- НДФЛ — это налог на любой доход физлиц.

- Если живете в России больше 183 дней в год, ставка НФДЛ — 13%, если меньше — 30%.

- Не перечисляйте налог в ФНС с социальных выплат, наследства и продажи имущества, если срок владения больше минимального — 3-5 лет в зависимости от ситуации.

- В случае когда у вас трудовой договор, рассчитывать и обозначать в декларации доход с зарплаты самостоятельно не нужно — за вас все сделает работодатель.

- Если отчитываетесь по доходам и просчитанным налогам самостоятельно, направьте декларацию до 30 апреля и перечислите сумму налога в ФНС до 15 июля. Отчетность идет за предыдущий год.

- Получите вычет в случаях, когда вы потратили деньги на платное лечение, учебу, продали или купили жилье.

- Чтобы ничего не пропустить от ФНС — оформите подписку на сайте «Автоналоги».

Мы используем Cookies

Оставаясь на нашем сайте, вы соглашаетесь с политикой обработки данных.